Содержание

«Период охлаждения» в страховании — Банк России

«Период охлаждения» в страховании — Банк России

Вы купили свитер, но дома поняли, что он вам не подходит — вы можете спокойно отнести вещь в

магазин.

А можно ли так же «вернуть» договор страховой компании, если вам навязали дополнительную

страховку

или нашлось предложение еще выгоднее? Да, во многих случаях это действительно возможно!

Страхование жизни

Страхование от несчастных случаев и болезней

Страхование имущества

Гражданская ответственность за причинение вреда

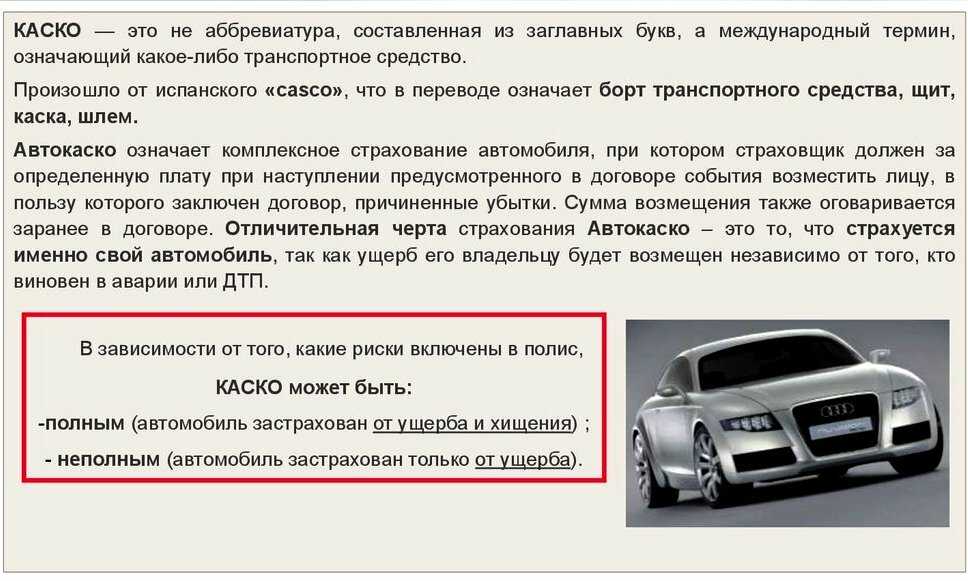

Cтрахование транспорта

(каско)

и ответственности владельцев транспорта

Добровольное медицинское страхование (ДМС)

Страхование финансовых рисков

От каких страховых договоров нельзя отказаться?

Возможные риски

Будьте внимательны, если вы хотите отказаться от дополнительного страхования жизни, которое часто предлагают вместе с ипотечным кредитом, или от полиса каско в дополнение к кредиту на автомобиль. С помощью такой страховки банк снижает свои риски, и это дает ему возможность предложить вам более выгодные условия кредитования.

С помощью такой страховки банк снижает свои риски, и это дает ему возможность предложить вам более выгодные условия кредитования.

Поэтому в вашем договоре может быть закреплено, что в случае отказа от дополнительного страхования даже по «периоду охлаждения» вырастет процентная ставка по кредиту или договор даже могут расторгнуть в судебном порядке.

Страхование путешествия

Нельзя отказаться от страховки, которую вы приобретаете для путешествия в другую страну, чтобы покрыть возможные медицинские расходы.

«Зеленая карта»

Нельзя вернуть деньги за отказ от «Зеленой карты». Для этого полиса действуют свои условия расторжения — поэтому внимательно читайте договор.

Страхование профессиональной ответственности

Договор не расторгается, если без этого вида страховки вас не допустят к работе по профессии (аудитор, нотариус и другие).

Страхование для иностранцев

Вы не можете отказаться от медицинской страховки по «периоду охлаждения», если у вас нет российского гражданства и вы заключили договор медицинского страхования, чтобы получить разрешение на работу или патент.

Мне не нужна страховка, которую я купил, что делать?

Для начала определите, попадает ли ваша страховка под «период охлаждения»: какой у страховки тип и сколько рабочих дней прошло с момента заключения договора. Оцените возможные риски, если эта страховка — одно из условий договора кредитования.

Подробнее

Страховка попадает под правило, но договор я заключил больше 14 дней назад. Как быть?

14 дней — это минимальный срок действия «периода охлаждения». Страховая компания может установить и больший срок, но обязательно должна прописать условия «периода охлаждения» в правилах страхования или в договоре. Перечитайте эти документы или уточните в компании. Когда «период охлаждения» у вашей страховки закончится, деньги вам не вернут, если это дополнительно не оговорено в договоре.

Перечитайте эти документы или уточните в компании. Когда «период охлаждения» у вашей страховки закончится, деньги вам не вернут, если это дополнительно не оговорено в договоре.

Подробнее

Страховка попадает под правило и сроки подходят, но страховой случай уже наступил. Правило еще действует?

Нет, если ваша страховка уже действует и по ней наступил страховой случай, деньги вам не вернут.

Подробнее

Моя страховка — исключение из правила. Я не смогу вернуть деньги?

Страховой договор, не попадающий под правило «период охлаждения», расторгают на общих условиях. Они установлены Гражданским кодексом РФ. В статье 958 прописано, что при отказе от договора страхования премия не возвращается, если сам договор не предусматривает иное. Поэтому советуем внимательно читать условия, когда вы приобретаете страховку.

Подробнее

Какую часть денег мне вернут?

Это зависит от того, начал ли ваш договор действовать или еще нет. Если страховка еще не действует, вам вернут полную стоимость полиса. В обратном случае из суммы вычтут часть, покрывающую прошедшие дни действия страховки. Повторим: условия возврата каждая компания обязана указать в договоре или правилах страхования.

В обратном случае из суммы вычтут часть, покрывающую прошедшие дни действия страховки. Повторим: условия возврата каждая компания обязана указать в договоре или правилах страхования.

Подробнее

Мой договор попадает под правило и срок еще не вышел. Как оформить отказ?

Это просто. Подайте в компанию, у которой вы купили страховку, письменное заявление об отказе. Это обязательное условие — звонка в компанию будет недостаточно. Вы можете лично прийти в офис или отправить документы по почте — выбирайте, что вам удобнее.

Подробнее

Как выглядит это заявление и где его найти?

Форма заявления — свободная. Некоторые компании для удобства клиентов сделали бланки заявления для отказа. Если у компании есть такая форма, вам дадут ее при личном визите в офис. Но это не обязательное условие, у вас должны принять и заявление не на бланке.

Подробнее

Мне нужно взять с собой что-то, кроме заявления?

Не забудьте взять с собой паспорт или другой документ, удостоверяющий личность. Если от страховки отказываетесь не лично вы, у вашего представителя должна быть нотариально заверенная доверенность. Многие компании попросят вас предъявить оригинал договора страхования и квитанцию его оплаты. И еще для получения денег вам могут понадобиться банковские реквизиты.

Если от страховки отказываетесь не лично вы, у вашего представителя должна быть нотариально заверенная доверенность. Многие компании попросят вас предъявить оригинал договора страхования и квитанцию его оплаты. И еще для получения денег вам могут понадобиться банковские реквизиты.

Подробнее

Я напишу отказ, а когда страховка прекратит действовать?

В тот же день, когда компания получила отказ, договор расторгается, и страховка перестает действовать.

Подробнее

А как и когда мне вернут деньги?

Деньги вам обязаны вернуть в течение 10 рабочих дней со дня получения письменного отказа.

Вы сами выбираете, как вам вернут деньги: наличными в кассе офиса, в который вы обратились, или безналичным переводом. Тогда у вас спросят банковские реквизиты.

Подробнее

Ещё…

Страховая компания отказывается расторгать договор, хотя правило действует. Что делать?

Напишите жалобу в Банк России:

Письмом по адресу

107016, г. Москва, ул. Неглинная, д. 12

Москва, ул. Неглинная, д. 12

Если вам нужна дополнительная информация, позвоните по телефону 8-800-250-40-72

(звонок по России бесплатный)

ЦБ объяснил, как объединить в одном полисе ОСАГО и каско

Евгений Разумный / Ведомости

ЦБ по поручению председателя правительства России Дмитрия Медведева подготовил предложение, как объединить в одном полисе две автостраховки – обязательную (ОСАГО) и добровольную. Если предложение будет принято, владелец машины сможет не заключать отдельного договора каско, а внести информацию о нем на обратную сторону полиса ОСАГО. У автовладельца останется возможность покупать полисы отдельно. ОСАГО страхует ответственность автомобилиста перед третьими лицами, каско – автомобиль и (при желании) имущество в нем.

Если автовладелец решит купить объединенный полис ОСАГО и каско, пишет ЦБ, каско в этом случае должно предоставлять стандартную защиту от риска утраты (гибели) или повреждения транспортного средства; он может быть и с франшизой, но не более 20% страховой суммы. Если владелец принимает франшизу, страховая компания оплачивает ущерб только выше указанной в договоре суммы. Срок договора каско должен будет совпадать со сроком договора ОСАГО, в случае прекращения действия полиса ОСАГО будет прекращаться и действие полиса каско, говорится в проекте указания ЦБ.

Если владелец принимает франшизу, страховая компания оплачивает ущерб только выше указанной в договоре суммы. Срок договора каско должен будет совпадать со сроком договора ОСАГО, в случае прекращения действия полиса ОСАГО будет прекращаться и действие полиса каско, говорится в проекте указания ЦБ.

Дмитрий Медведев в конце апреля поручил Минфину, Минэкономразвития и Минюсту обсудить с ЦБ объединение страховок. Тогда ЦБ назвал идею преждевременной и предложил обсуждать ее после реформы ОСАГО и перехода к индивидуальным тарифам. Замдиректора департамента страхового рынка ЦБ Светлана Никитина объясняла: ОСАГО – обязательная услуга, и если совместить его с каско, то новый продукт также будет носить обязательный характер. Но обязать граждан страховать имущество нельзя, это противоречит Конституции.

ЦБ сомневался и в спросе на единый продукт. Никитина высказывала мнение, что серьезной потребности в едином полисе нет ни у потребителей, ни у рынка.

Концепцию реформы ОСАГО ЦБ представил в мае 2018 г. : оно должно перейти к индивидуальному тарифу в три этапа, последний должен завершиться не ранее середины 2020 г. Однако теперь ЦБ пишет на сайте, что предложенные им изменения позволят сделать заключение договора автокаско более удобным как для потребителей, так и для страховщиков.

: оно должно перейти к индивидуальному тарифу в три этапа, последний должен завершиться не ранее середины 2020 г. Однако теперь ЦБ пишет на сайте, что предложенные им изменения позволят сделать заключение договора автокаско более удобным как для потребителей, так и для страховщиков.

Представитель ЦБ не ответил на вопросы «Ведомостей».

В компании – лидере рынка ОСАГО, «Альфастраховании», не видят необходимости в продукте, где скрещиваются разные понятия – страхования ответственности и страхования имущества, говорит директор департамента обязательных видов страхования Денис Макаров: непонятно, как их соединить, но очевидно, что цена объединенного полиса не будет значительно ниже, чем при покупке полисов отдельно. Скорее наоборот: включение рисков каско в полис ОСАГО приведет к резкому росту цены на единый продукт, уверен Макаров, и это будет негативно воспринято автовладельцами. Сегодня страховые компании и так делают все, чтобы предоставить клиенту широкий выбор вариантов каско, заключил он.

Важно отметить, что речь идет не о едином страховом продукте, а об оформлении на едином бланке двух полисов – ОСАГО и каско – и подобное оформление для страховщиков не новшество, говорит заместитель генерального директора МАКС Виктор Алексеев: страховщики уже давно используют «совместное» оформление на одном бланке каско и добровольной гражданской ответственности, по каждому из этих видов страхования отдельно указывается страховая сумма, страховые риски и тарифы. Он полагает, что совмещение ОСАГО и каско будет аналогом. Алексеев прогнозирует, что убыточность для страховщика по таким договорам, оформляемым молодыми водителями, будет высокой – именно эта категория водителей в 90% случаев является виновной. Он также спрогнозировал рост мошенничества именно с такими полисами – теперь кроме «потерпевшего» в таком ДТП с надеждой на выплату по ОСАГО еще и виновник будет претендовать на выплату по каско.

Будет ли комбинированный полис дешевле двух раздельных, покажет практика, считает исполнительный директор Российского союза автостраховщиков Евгений Уфимцев.

ЦБ нашел буквальное решение вопроса без серьезного изменения законодательства – полисы ОСАГО и автокаско предлагается объединить физически на одном полисе, что позволяет снять этот вопрос с повестки дня, говорит управляющий директор по рейтингам страховых и инвестиционных компаний «Эксперта РА» Алексей Янин.

Те, кто хочет купить каско, имеют возможность сделать это и сейчас, говорит директор группы рейтингов финансовых институтов рейтингового агентства НКР Евгений Шарапов, но объединение полисов в краткосрочной перспективе, скорее всего, окажет умеренно позитивное влияние на рынок. Эксперт не ожидает резкого роста в сегменте каско, но на конец I квартала 2019 г. количество полисов ОСАГО (37,8 млн) в 8,3 раза превосходило количество полисов каско, и в отдаленной перспективе у страховщиков гипотетически появятся неплохие перспективы для развития автострахования.

Идет существенный рост доли электронных полисов ОСАГО в последние два года (сейчас почти 50% полисов продается онлайн), напоминает Шарапов: постепенно все идет к тому что бумажные полисы будут иметь все меньшую и меньшую популярность.

«Ведомости» ожидают ответа представителей крупных автостраховщиков.

Новости СМИ2

Отвлекает реклама? Подпишитесь,

чтобы скрыть её

Страховка

Каско для старых автомобилей: быть или не быть?

Подержанные автомобили широко распространены в Европе, при этом средний возраст автомобилей в Европе составляет 11,5 лет. Эстония входит в число стран с самым старым автопарком, где средний возраст автомобилей превышает 16 лет. Следовательно, покупка КАСКО для старых автомобилей в Эстонии не редкость. Но действительно ли вашему автомобилю нужна страховка Каско? И на какие риски обратить внимание при выборе каско на более старую машину?

Некоторые владельцы считают, что покупка страховки каско на старую машину – пустая трата денег, потому что а) меньше риск угона б) затраты на ремонт не такие высокие, как у новой машины. Однако это предположение может ввести в заблуждение. Очень часто старые автомобили требуют капитального ремонта, и владельцам без КАСКО приходится платить из своего кармана.

В этом посте будут рассмотрены плюсы и минусы покупки страховки Каско для автомобилей старше 8-10 лет. Мы также укажем, на какие риски следует обратить особое внимание при выборе покрытия. И, наконец, мы предложим способы найти промежуточный вариант, например частичное Каско, чтобы застраховать вашу старую машину.

Зачем покупать КАСКО на старую машину?

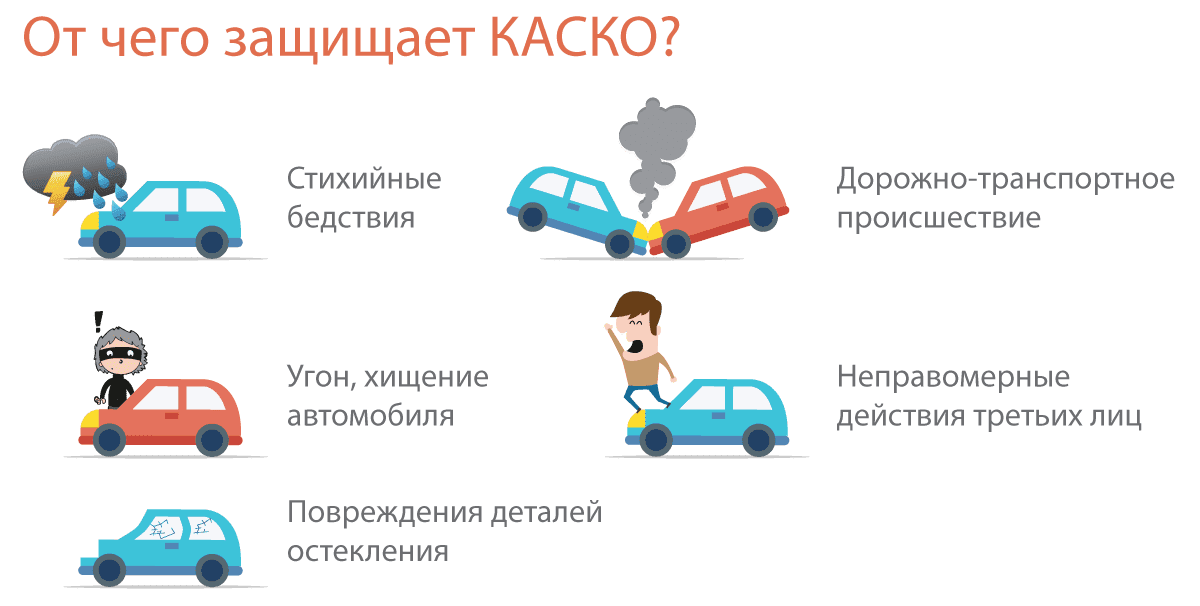

Обязательное страхование гражданской ответственности (ОСАГО) покрывает только расходы, понесенные в результате причинения ущерба чужому автомобилю. Это означает, что Каско – единственный способ застраховать свой автомобиль на случай аварии. Кроме того, Каско станет незаменимым помощником при наезде животного или повреждении вашего автомобиля непогодой.

Основываясь на этом факте, многие владельцы старых автомобилей выбирают Каско, чтобы иметь душевное спокойствие и дополнительную подушку безопасности. Кроме того, Каско для подержанного автомобиля будет стоить меньше, чем для нового автомобиля, так что это может быть выгодным вложением.

Наконец, Каско предлагает и другие преимущества, а не только страхование на случай повреждения автомобиля. Если вы застряли в дороге из-за какой-либо технической проблемы, Casco окажет круглосуточную помощь на дороге и поможет доставить ваш автомобиль в сервисный центр. Такие преимущества могут быть чрезвычайно ценными независимо от возраста вашего автомобиля. Многие страховые компании предлагают бесплатную помощь на дороге в рамках своих полисов Casco, в том числе Salva, PZU и Swedbank, который предоставляет эту услугу по всей Европе.

Какое покрытие выбрать?

Выбирая страховщика каско для своего старого автомобиля, сначала ознакомьтесь с их политикой страхования старых автомобилей, так как они могут быть самыми разными. Например, Swedbank не страхует автомобили старше 14 лет; для Ergo 15 лет — это максимум. Между тем, Poliis.ee страхует автомобили возрастом до 20 лет.

Затем оцените свои условия жизни и вождения и определите основные покрытия, необходимые вашему автомобилю. Например, если вы живете в сельской местности, вам может понадобиться страховка от стихийных бедствий или столкновений с дикими животными. С другой стороны, дорожно-транспортные происшествия, кражи и вандализм могут быть вашими главными проблемами, если вы живете в городе. Планируете держать свой автомобиль на закрытой территории или охраняемой стоянке, или просто на улице?

Например, если вы живете в сельской местности, вам может понадобиться страховка от стихийных бедствий или столкновений с дикими животными. С другой стороны, дорожно-транспортные происшествия, кражи и вандализм могут быть вашими главными проблемами, если вы живете в городе. Планируете держать свой автомобиль на закрытой территории или охраняемой стоянке, или просто на улице?

Когда вы четко определите риски, которые беспокоят вас больше всего, введите номер вашего автомобиля в калькулятор Casco и сравните премиальные цены и типы покрытия для разных компаний. Надбавка определяется множеством различных факторов, таких как возраст и стоимость автомобиля, назначение, которому он служит (личный автомобиль или такси), опыт водителя и т. д.

Если вы видите, что разница в минор, это обычно означает, что их предложение очень похоже. Однако, если некоторые провайдеры предлагают цену на 20% или даже 50% ниже, это сигнал о том, что более дешевый полис, вероятно, покрывает значительно меньшие риски (или имеет более высокую франшизу).

В поисках середины пути

Автомобили действительно теряют свою стоимость с каждым годом, а некоторые автомобили даже теряют примерно половину своей первоначальной стоимости через три года. Если вы принимаете во внимание фактическую стоимость автомобиля, возможно, не стоит платить — часто высокие — страховые взносы за полное покрытие КАСКО для старого автомобиля.

Очень часто частичное покрытие КАСКО является золотой серединой. Например, Seesam Minicasco даст вам дополнительную страховку от дорожно-транспортных происшествий без всех наворотов (и затрат) полноценного каско.

If Supercasco также является облегченной версией Casco, которая предлагает очень приличное покрытие всех основных рисков, включая страхование окон, наезд на животных и круглосуточную помощь на дороге. По-прежнему стоит платить за Каско, включающее страхование стекол, потому что стоимость замены определенных деталей, таких как лобовое стекло, остается неизменной, независимо от того, сколько лет автомобилю.

Страхование Seesam предлагает также полисы OCTA Plus, которые покрывают не только ущерб, причиненный третьим лицам, но и ремонт вашего автомобиля.

Наконец, корректировка суммы франшизы — это разумный способ найти компромисс между безопасностью и меньшими расходами. Давайте рассмотрим пример мужчины, у которого есть машина 10-летней давности. Поскольку машина уже не новая, его не беспокоят царапины и другие мелкие проблемы, но он хочет застраховаться от пожара, кражи и серьезных аварий. Он также разбирается в автомобилях и готов сделать элементарный ремонт, не отвозя машину в сервисный центр. Для этого человека имеет смысл выбрать страховку с франшизой в 500 евро и платить меньше за страховые взносы, так как ему нужна только подушка безопасности на случай серьезных технических неполадок или аварий.

Что застраховано по полису КАСКО

Страховку КАСКО может приобрести любой владелец или держатель транспортного средства, желающий обезопасить себя от непредвиденных обстоятельств

расходы, т. е. если ваш автомобиль был поврежден независимо от того, кто был виноват в столкновении и был ли виновником

е. если ваш автомобиль был поврежден независимо от того, кто был виноват в столкновении и был ли виновником

вообще известно.

Самые популярные случаи, когда приходится пользоваться полисом КАСКО:

- Столкновение с другим транспортным средством

- Столкновение с животным

- Повреждение ветрового стекла, окон, люков или зеркал

- Повреждение кузова (царапины, удары)

- Ограбление автомобиля — украденные аксессуары, вещи, оставленные в салоне, молдинги, багажник на крышу, зеркала и др.

части. - Кража автомобиля

- Полное уничтожение автомобиля (когда автомобиль уже не подлежит ремонту)

- Дорожно-транспортное происшествие — повреждение шины, закончилось топливо или неподходящее топливо, невозможно завести машину и др.

случаи, когда необходима помощь для продолжения пути.

Теперь давайте подробнее рассмотрим каждый из вышеперечисленных случаев.

Столкновение с другим транспортным средством

Как уже известно OCTA является обязательным. Если вы стали виновником аварии и повредили другой автомобиль, то ваш OCTA будет

Если вы стали виновником аварии и повредили другой автомобиль, то ваш OCTA будет

покрыть расходы на ремонт другого автомобиля. Но если ваша машина тоже пострадала в аварии (и у вас нет

КАСКО), то вам придется покрывать убытки самостоятельно. Но если у вас есть КАСКО, то полис КАСКО покроет

ущерб вашему автомобилю даже в тех случаях, когда столкновение произошло по вашей вине.

Если вы не виноваты в дорожно-транспортном происшествии, то расходы на ваш автомобиль будут покрыты за счет

страховщик виновной стороны. Иногда может возникнуть ситуация, когда у вас нет информации о том, кто

нанес ущерб вашему автомобилю, например, виновник скрылся с места происшествия или кто-то злонамеренно повредил ваш автомобиль

пока машина стоит. Вам не нужно беспокоиться об этом, если у вас есть страховка КАСКО. В этом случае обратитесь к своему

немедленно обратитесь к страховщику, узнайте, нужно ли вам вызвать полицию на место происшествия, и следуйте инструкциям вашего страховщика.

Столкновение с животным

Пути диких животных не могут быть установлены и объяснены. Часто приходится справляться только со страхом, но

Часто приходится справляться только со страхом, но

зачастую так благополучно все не заканчивается и в таких случаях стоимость повреждения автомобиля может быть особенно неприятной.

Что делать в случае столкновения с диким животным или вообще с любым животным? ОБЯЗАТЕЛЬНО сообщить об этом

полиция. Обычно полиция не выезжает на место происшествия, а регистрирует вызов, который потом понадобится по мере необходимости.

доказательство вашей страховой компании, что авария действительно произошла. ПОМНИТЕ: Без регистрации ДТП с

полиции, страховщик может уменьшить или отказать в выплате возмещения ущерба, причиненного после столкновения с

животное.

Если животное получило травму и находится на дороге, то в целях обеспечения безопасности других участников дорожного движения

Вам также следует позвонить в Государственную лесную службу, которая позаботится о том, чтобы убрать труп животного с дороги. Нет

один накажет вас за это несчастье.

Как и в любой страховой ситуации, лучше всего сразу же позвонить своему страховщику и убедиться, что вы приняли правильное решение.

действие. Это гарантирует, что впоследствии между вами и страховщиком не возникнет недопонимания.

Повреждения стекол автомобиля

Чаще всего повреждаются стекла автомобиля, когда камень «поднимают» с переднего автомобиля и бросают в

лобовое стекло вашего автомобиля. На самом деле никто не виноват в этом, потому что такие вещи просто случаются.

Большинство страховых компаний считают, что все стекла в автомобиле, включая окна, люк в крыше и заднее стекло, застрахованы этим

риск, но в этом обязательно стоит убедиться перед покупкой полиса.

Интересный факт о ремонте лобового стекла. В настоящее время при повреждении лобового стекла существует

альтернатива замене лобового стекла — его тоже можно отремонтировать. В Латвии есть компании, которые ремонтируют

поврежденный участок, поэтому нет необходимости менять все лобовое стекло. С помощью специальной вакуумной техники поврежденные

площадь выравнивается и заполняется. Однако следует отметить, что лобовое стекло можно отремонтировать только в том случае, если оно не

начал трескаться.

Повреждения кузова (царапины, удары)

Слышали ли Вы случаи, когда оставляли машину на стоянке супермаркета, а после возврата обнаруживали, что

на машине есть шишки или царапины? Это классический риск повреждения тела, покрываемый полисами КАСКО. Часто

виновник скрылся с места происшествия. Без страхования КАСКО такие убытки пришлось бы покрывать из собственного кармана. Что делать

в таком случае? Как и в любой ситуации, рекомендуется сначала связаться со своим страховщиком и выяснить, необходимо ли

сообщить в полицию.

Ограбление автомобиля

Обычно это приравнивается к незаконным действиям третьих лиц. Зеркала заднего вида, автомобильные фары, легкосплавные диски,

угоняется нестандартное оборудование, магнитофоны, багажники на крышу и их оборудование, а так же многое другое мы

даже не подумал бы. Часто воры также похищают вещи, оставленные в машине, такие как сумки и компьютерные сумки. Быть

внимательны и не оставляйте в машине привлекательные вещи.

В полисах КАСКО кража является стандартным риском и предлагается всеми страховщиками. Но кража вещей, оставленных в

автомобиль, с другой стороны, это что-то другое, и вы должны убедиться, что этот риск включен в ваш полис КАСКО.

Угон автомобиля

Хотя для многих покупателей полисов КАСКО этот риск кажется незначительным, ведь «мою машину никто не угонит», это

не следует забывать, потому что мы никогда не можем знать, какие автомобили завтра станут желанными ворами.

В полисах КАСКО всех страховщиков это базовый риск и разница может быть только в 2

параметры:

- Какой будет риск кражи франшиза

- Какую систему безопасности попросит установить страховщик, чтобы риск кражи был действительным.

Автомобили, приобретенные у дилера совершенно новыми, как правило, уже оснащены заводской сигнализацией. Если у вас есть

приобрели транспортное средство у другого лица, автостоянки или заказали его в другой стране, вы всегда должны

убедитесь, что сигнализация включена и находится в рабочем состоянии.

Для того, чтобы риск кражи полиса КАСКО был действителен, большинство страховщиков требуют световую и звуковую сигнализацию в качестве

минимум. Если марка автомобиля или конкретная модель более популярны у воров или машина дороже

тогда у страховщиков будут более строгие требования безопасности.

Это еще не все! Несмотря на то, что ваш автомобиль будет оснащен необходимыми системами безопасности, следующим фактором,

учтите, является франшизой кражи в вашей политике. Он может варьироваться от 0% до 20% от стоимости автомобиля. Если у вас есть

оборудовать автомобиль системами безопасности, требуемыми страховщиком, то проблем быть не должно и

франшиза кражи, вероятно, будет 0%. Однако, если франшиза выше выяснить, почему. Если одна или несколько ценных бумаг

отсутствуют требуемые страховщиком системы, франшиза за кражу может быть выше 0%.

Риск угона, если автомобиль был куплен через кредитора

Полисы КАСКО, в которых франшиза угона составляет от 15-20% банки, как правило, отклоняют. Что делать в таких случаях? —

Что делать в таких случаях? —

автомобиль должен быть оснащен более качественной и безопасной системой сигнализации, тогда страховщик снизит франшизу и банк

будет принимать политику. Ведь это еще и для вашего удобства, ведь в случае угона автомобиля

осложнений и нежелательных переживаний, безусловно, будет больше, чем стоимость установки систем безопасности для

ваш новый автомобиль.

ЕЩЕ ОДИН ПОЛЕЗНЫЙ СОВЕТ! Если в машине только один ключ зажигания, то многие страховщики установят франшизу за

кражи выше в стандартной комплектации. Чтобы избежать увеличения франшизы, вы должны пойти в автосервис, чтобы перекодировать существующий ключ.

и сделать запасной ключ. Если вы попытаетесь обойти это правило и ничего не скажете своему страховщику, то в случае угона

автостраховщики будут иметь право платить вам меньше денег, потому что вы не сможете предъявить второй ключ зажигания.

Полное уничтожение транспортного средства

Если автомобиль потерпел аварию и затраты на его ремонт превышают стоимость автомобиля или смета ремонта

экономически нецелесообразно, то автомобиль списывается и это называется Total Vehicle Lost. Все зависит от того, как

Все зависит от того, как

стоимость ремонта по сравнению с реальной стоимостью автомобиля. Это и есть основной риск полиса КАСКО,

который включен в полисы КАСКО всех страховщиков. Размер франшизы за полную потерю обычно находится в диапазоне

0-20%.

От чего зависит размер этой франшизы? Часто из автомобильных приложений, таких как грузовики, фургоны и другие

транспортные средства, которые используются для перевозки и эксплуатируются в дорожном движении очень интенсивно. Еще одним фактором является автомобиль

мощность чем выше мощность автомобиля, тем выше риск полной потери автомобиля.

Помощь на дороге 24/7

Одним из лучших помощников для любого владельца и пользователя транспортного средства является служба Помощь на дороге . Если автомобиль поврежден

и дальше с этим не возможно то надо вызывать эвакуатор. Если у автомобиля спустило колесо

и вы не знаете, как заменить его, это будет сделано за вас. Если вы забыли заправиться и он закончился, это будет

доставлено вам.