Содержание

как проверить задолженность, кто освобождается от уплаты в 2022 году

Что такое налог на автотранспорт

Иметь собственный автомобиль, наверное, мечта каждого гражданина нашей страны. Ведь все хотят свободно и с комфортом передвигаться из точки А в точку Б. Но, приобретая транспортное средство, в добавок к комфорту и удобству вы получаете еще и целый набор разнообразных расходов. Одним из которых является транспортный налог. Что же это такое?

Налог на автотранспорт – это плата (размер которой зависит от характеристик транспортного средства), взимаемая в владельцев зарегистрированных транспортных средств.

Плательщиками транспортного налога являются физические и юридические лица, которые владеют транспортным средством, входящим в перечень объектов налогообложения. А это: грузовые и легковые автомобили, автобусы, тракторы, мотоциклы, катера, суда, яхты, самоходные сельскохозяйственные, летательные аппараты и другое. Стоит отметить, что, согласно Налогового Кодекса Республики Казахстан, морские суда, зарегистрированные в международном судовом реестре РК, медицинские транспортные средства и карьерные самосвалы с грузоподъемностью 40 тонн и выше, не являются объектами налогообложения.

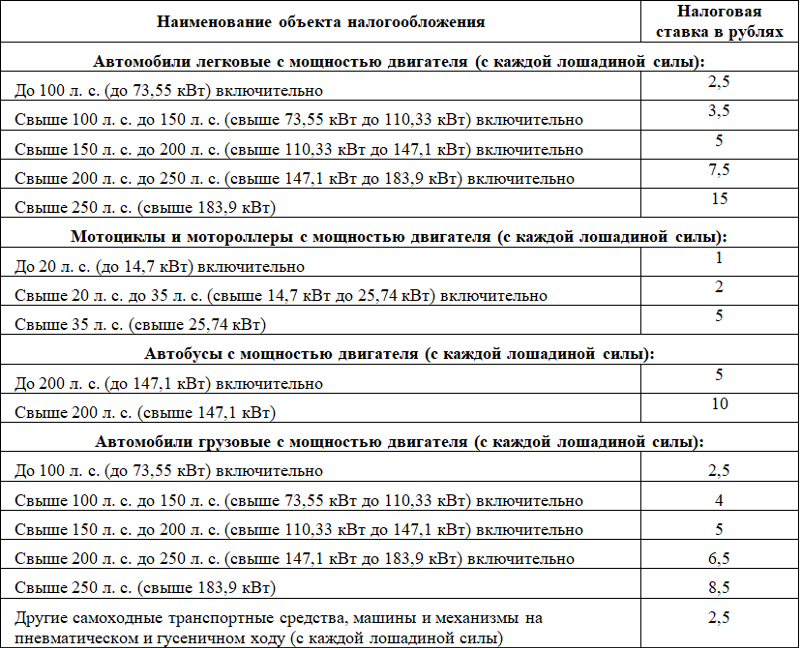

Ставки налога на транспорт (таблица)

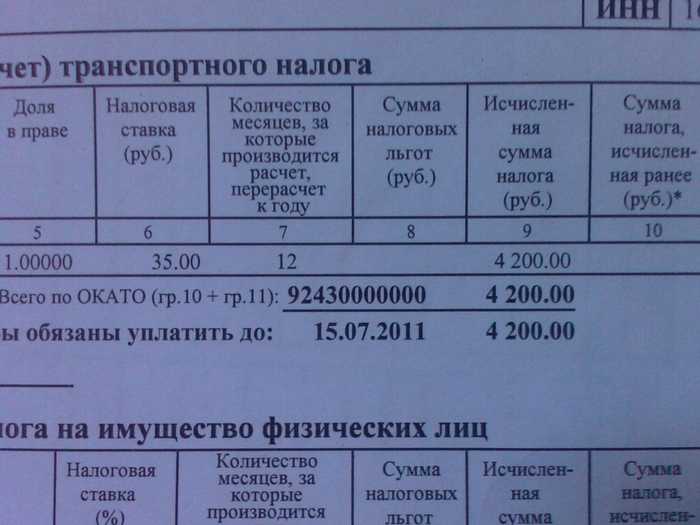

На сегодняшний день утверждены такие ставки транспортного налога:

№ | Объект налогообложения | Налоговая ставка (МРП) | Увеличение суммы налога |

1 | Легковые автомобили с объемом двигателя (куб. см): |

|

|

до 1100 включительно | 1 | — | |

свыше 1100 до 1500 включительно | 2 | — | |

свыше 1500 до 2000 включительно | 3 | 7 тенге за каждую единицу превышения нижнего предела по категориям | |

свыше 2000 до 2500 включительно | 6 | ||

свыше 2500 до 3000 включительно | 9 | ||

свыше 3000 до 4000 включительно | 15 | ||

свыше 4000 | 117 | ||

2 | Грузовые, специальные автомобили грузоподъемностью (без учета прицепов): |

|

|

до 1 тонны включительно | 3 | — | |

свыше 1 тонны до 1,5 тонны включительно | 5 | — | |

свыше 1,5 до 5 тонн включительно | 7 | — | |

свыше 5 тонн | 9 | — | |

3 | Тракторы, самоходные сельскохозяйственные, мелиоративные и дорожно-строительные машины и механизмы, специальные машины повышенной проходимости и другие автотранспортные средства, не предназначенные для движения по автомобильным дорогам общего пользования | 3 | — |

4 | Автобусы: |

|

|

до 12 посадочных мест включительно | 9 | — | |

свыше 12 до 25 посадочных мест включительно | 14 | — | |

свыше 25 посадочных мест | 20 | — | |

5 | Мотоциклы, мотороллеры, мотосани, маломерные суда, мощность двигателя которых: |

|

|

до 55 кВт (75 лошадиных сил) включительно | 1 | — | |

свыше 55 кВт (75 лошадиных сил) | 10 | — | |

6 | Катера, суда, буксиры, баржи, яхты (мощность двигателя в лошадиных силах): |

|

|

до 160 включительно | 6 | — | |

свыше 160 до 500 включительно | 18 | — | |

свыше 500 до 1000 включительно | 32 | — | |

свыше 1000 | 55 | — | |

7 | Летательные аппараты | 4 % от МРП с каждого киловатта мощности | Поправочные коэффициенты по сроку эксплуатации (п3 ст366 НК РК) |

8 | Железнодорожный тяговый подвижной состав, используемый: для вождения поездов любых категорий по магистральным путям; для производства маневровой работы на магистральных, станционных и подъездных путях узкой и (или) широкой колеи; на путях промышленного железнодорожного транспорта и не выходящий на магистральные и станционные пути | 1 % от МРП с каждого киловатта общей мощности транспортного средства | — |

Моторвагонный подвижной состав, используемый для организации перевозок пассажиров по магистральным и станционным путям узкой и широкой колеи, а также транспортные средства городского рельсового транспорта | 1 % от МРП с каждого киловатта общей мощности транспортного средства | — |

Для легковых автомобилей с объемом двигателя свыше 3000 куб. см, произведенных или ввезенных на территорию РК после 31 декабря 2013 года, действуют следующие ставки:

см, произведенных или ввезенных на территорию РК после 31 декабря 2013 года, действуют следующие ставки:

Объект налогообложения | Налоговая ставка (МРП) | Увеличение суммы налога |

Легковые автомобили с объемом двигателя (куб. см): |

| 7 тенге за каждую единицу превышения нижнего предела по категориям |

свыше 3 000 до 3 200 включительно | 35 | |

свыше 3 200 до 3 500 включительно | 46 | |

свыше 3 500 до 4 000 включительно | 66 | |

свыше 4 000 до 5 000 включительно | 130 | |

свыше 5 000 | 200 |

Расчет налога на автотранспорт в РК

Расчет налога на транспорт можно провести как самостоятельно, так и с помощью различных калькуляторов, доступных в интернете (например, на сайте Комитета государственных доходов).

Если вы решили произвести расчеты самостоятельно, то для этого вам понадобиться совершить всего три или два действия.

Произведем расчет на примере легкового автомобиля с объемом двигателя 2 400 куб. см.

- Из вышеуказанной таблицы видим, что данное авто находится в категории «свыше 2 000 до 2 500 включительно». Это значит, что ставка налога составляет 6 МРП. Производим расчет:

6 х 2 525 = 15 150 тенге

- Далее необходимо посчитать сумму доплаты за каждый куб. см. свыше 2 000. То есть, за каждую единицу превышения нижнего предела категории, в которую входит авто. В нашем случае это категория «свыше 2 000 до 2 500 включительно». Производим расчет:

400 х 7 = 2 800 тенге

- Далее складываем оба результата и получаем сумму налога на наше авто.

15 150 + 2 800 = 17 950 тенге

Нужно отметить, что данную сумму вы заплатите за год владения автомобилем. Но если же вы приобрели автомобиль, например, в середине года (в июле), тогда сумма налога будет вдвое меньше. Если же, например, автомобиль был приобретен в октябре, то заплатить придется всего за три месяца: (17 950/12) х 3 = 4 488 тенге.

Но если же вы приобрели автомобиль, например, в середине года (в июле), тогда сумма налога будет вдвое меньше. Если же, например, автомобиль был приобретен в октябре, то заплатить придется всего за три месяца: (17 950/12) х 3 = 4 488 тенге.

Если же желания и времени производить расчеты самостоятельно у вас нет, всегда можно воспользоваться калькулятором. Например, если вы решили произвести расчет с помощью калькулятора на сайте Комитета государственных доходов, вам необходимо будет ввести такую информацию:

- Год исчисления налога

- Количество месяцев в году исчисления

- Вид объекта налогообложения

- Диапазон значений объема двигателя (куб. см.)

- Объем двигателя

Как узнать, оплачен ли налог на транспорт в Казахстане?

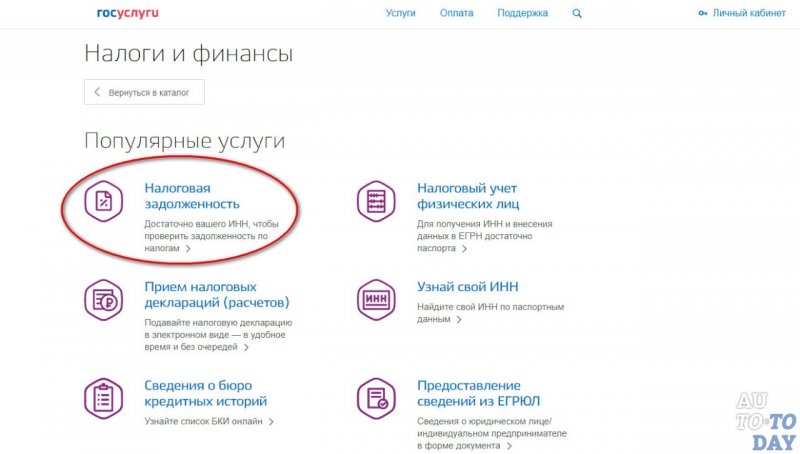

Проверить задолженность по налогу на транспорт или узнать, оплачен ли налог на транспорт, на сегодняшний день, достаточно легко. Сделать это можно или на сайте Комитета государственных доходов, или на портале электронного правительства.

Если вы выбрали первый вариант, тогда вам необходимо на главной странице сайта в списке электронных сервисов выбрать «Сведения об отсутствии (наличии) налоговой задолженности. Далее вас перекинет на страницу, где необходимо будет указать свой ИИН/БИН, ввести защитный код, состоящий из букв, указанных на картинке и нажать кнопку «Получить результат». После произведения всех необходимых действий сайт выдаст информацию по оплате всех ваших налогов.

Если же вы решили проверить задолженность по налогу на портале электронного правительства, вам необходимо на главной странице портала зайти в раздел «Услуги», выбрать категорию «Налоги и финансы» и нажать на ссылку «Просмотр и оплата налоговой задолженности». Перейдя на страницу услуги вам необходимо будет, так же, как и на сайте Комитета государственных доходов, указать свой ИИН/БИН, ввести защитный код, состоящий из букв, указанных на картинке и нажать на кнопку «Отправить запрос». Сведения о задолженности появятся моментально.

Хочется отметить, что данная услуга является абсолютно бесплатной, как на сайте Комитета государственных доходов, так и на портале электронного правительства.

Срок уплаты транспортного налога

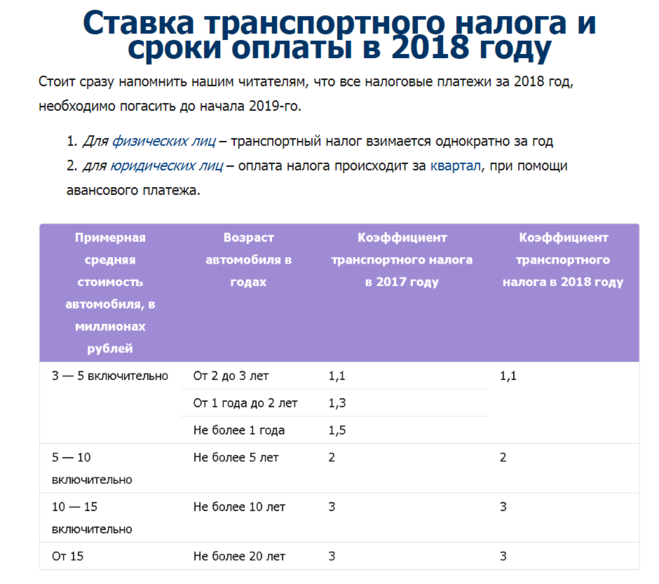

Для юридических и физических лиц срок уплаты транспортного налога разный.

Если вы являетесь физическим лицом, то заплатить налог вам необходимо до 31 декабря текущего года. Если же вы являетесь юридическим лицом, то для вас последний день уплаты налога является 5 июля.

Если же вы не произвели оплату налога в указанные сроки, вам будет начислена пеня. Так же, «забывчивыми» плательщиками может быть отказано в открытии счета банками второго уровня. Кроме того, если налоговая задолженность не погашена в течение 30 рабочих дней со дня вручения уведомления и превышает 1 МРП (2 525 тенге), комитет выносит налоговый приказ и направляют его судебному исполнителю. Тот, в свою очередь, может запретить неплательщику выезд за пределы Республики Казахстан, или же вовсе выставить на торги его имущество.

Нужно отметить, что штрафы за несоблюдение сроков оплаты не предусмотрены.

Как и где можно оплатить налог на транспорт

Оплатить налог на транспорт можно несколькими способами:

- через кассу банка

- через банкомат

- с помощью онлайн-сервисов банков

- на портале электронного правительства (еGov.

kz)

kz)

Какой из способов выберете вы, решать вам. Главное помнить, оплата налогов производится по месту жительства.

Льготы на транспортный налог в Казахстане: кто освобождается от уплаты

Немного выше мы писали об объектах, которые не облагаются транспортным налогом. А сейчас мы поговорим о лицах, которые освобождены от уплаты транспортного налога. К таковым относятся:

- гос. учреждения

- участники Великой Отечественной войны и приравненные к ним лица

- инвалиды по имеющимся в собственности мотоколяскам и автомобилям

- герои Советского Союза и герои Социалистического Труда

- производители сельскохозяйственной продукции, продукции аквакультуры (рыбоводства)

- физические лица — по грузовым автомобилям со сроком эксплуатации более семи лет, полученным в качестве пая в результате выхода из сельскохозяйственного формирования

Нужно уточнить, что ни участники ВОВ, ни инвалиды, ни герои СС и СТ из вышеуказанного списка не освобождаются от уплаты налога в случае, если их транспортное средство имеет двигатель объемом более 4 000 куб. см.

см.

Как проверить налог на транспорт в Казахстане в 2022 году

Опубликовано:

Как проверить налог на транспорт в Казахстане в 2022 году: Pixabay / Shutterbug75

Налог на транспорт в Казахстане — обязательная норма почти для всех владельцев транспортных средств. Проверить, нужно ли совершить оплату, сможете онлайн. Выяснить, есть ли задолженость по налогу, помогут порталы еgov.kz, КГД МФ РК и специальные приложения.

Проверка налога на транспорт через еgov.kz

Существует несколько способов проверки налога на транспорт. Все они доступны в электронном дистанционном формате. Как проверить налог на транспорт через еgov.kz? Чтобы это сделать, необходимо пройти регистрацию или авторизоваться, если сделали этого ранее. После выполните следующие шаги:

Как проверить налог на транспорт через еgov.kz? Чтобы это сделать, необходимо пройти регистрацию или авторизоваться, если сделали этого ранее. После выполните следующие шаги:

- Войдите в аккаунт.

- Кликните вкладку «Гражданам».

- Откройте раздел «Налоги и финансы».

- Перейдите на страницу «Просмотр и оплата налоговой задолженности».

- Нажмите на «Заказать услугу онлайн».

- Укажите свой ИИН и кликните кнопку «Отправить запрос».

Если задолженность есть, она отобразится на странице. Погасите ее, нажав кнопку «Оплатить». После проведения операции скопируйте и распечатайте электронную квитанцию, чтобы при необходимости предоставить ее сотрудникам налоговых органов.

Совершить оплату можно и другими доступными способами, например через онлайн-приложения банков второго уровня (Народный сберегательный банк Казахстана, First Heartland Jysan Bank, ДБ «Сбербанк России», Kaspi Bank, АТФБанк).

Как проверить налог на транспорт через Комитет государственных доходов?

Налогообложение и взыскание налогов — сфера ответственности Комитета государственных доходов. Поэтому проверить налог на транспорт можете на сайте Минфина РК. Для этого:

Поэтому проверить налог на транспорт можете на сайте Минфина РК. Для этого:

- Перейдите на главной странице в разделе «Электронные вкладки» в подраздел «Сведения о наличии или отсутствии задолженности» (в правой части страницы).

- Внесите данные (ИИН / БИН) в соответствующее поле.

- Пройдите защиту от ботов.

- Кликните «Получить результат».

Расчет налога на транспорт на сайте КГД МФ РК: Комитет государственных доходов

Если задолженность существует, на портале можно рассчитать сумму налога. Для этого выполните следующие шаги:

- Зайдите на сайт kgd.gov.kz:

- Выберите вкладку «Расчет налога на транспорт».

- Введите год, количество месяцев, вид транспорта, диапазон объема двигателя, фактический объем двигателя в см³ в соответствующие поля.

- Нажмите кнопку «Рассчитать».

- Если все сделали правильно, калькулятор выдаст сумму налога.

Расчет налога на транспорт на КГД МФ РК: Комитет государственных доходов

Как проверить налог на транспорт через приложение e-Salyq Azamat?

Чтобы проверить налог на транспорт через e-Salyq Azamat, установите приложение на смартфон через AppStore или Google Play, откройте его, зайдите во вкладку «Предстоящие платежи». Система автоматически проводит все расчеты, а затем присылает push-уведомление на телефон владельцу при приближении расчетной даты.

Система автоматически проводит все расчеты, а затем присылает push-уведомление на телефон владельцу при приближении расчетной даты.

Воспользоваться услугой в приложении могут только те казахстанцы, чьи номера телефонов зарегистрированы в базе Центра обслуживания населения на их индивидуальные идентификационные номера.

Узнать о начислении транспортного налога можно в мобильном банкинге, например в Kaspi.kz. Система показывает сумму с начисленной оплатой или переплатой. Предстоящие платежи не считают налоговой задолженностью.

В 2022 году уплату налога гражданами РК регулирует приказ о формах и правилах составления отчетных налоговых документов. В соответствии с ним оплату проводят на основании формы 701.00 за 2022 год (п. 52).

Налог на транспорт: NUR.KZ

Согласно Налоговому кодексу РК (ст. 490 п. 3, п. 5), есть категории людей, которые освобождаются от уплаты этого налога. Среди них:

- Ветераны ВОВ, боевых действий в других странах, приравненные к ним лица.

- Герои Советского Союза и Социалистического труда.

- Обладатели званий «Халық қаһарманы», «Қазақстанның Еңбек Epi», орденов Славы трех степеней и «Отан».

- Многодетные матери-героини или удостоенные наград «Алтын алқа», «Күмiс алқа».

- Граждане с инвалидностью.

Все остальные казахстанцы обязаны платить ежегодный налог на транспорт.

Прежде чем рассчитывать свой налог на 2022 год, убедитесь, использовав любой из приведенных способов, что за 2021-й все оплачено. В случае неуплаты, помимо пени, неплательщику может грозить наказание вплоть до ареста имущества.

Оригинал статьи: https://www.nur.kz/nurfin/fines-and-taxes/1713472-kak-uznat-oplacen-li-nalog-na-transport-v-kazahstane/

Транспорт налоговых кодов SAP FI – Передовой опыт и советы

Перейти к содержимому

Заявление о конфиденциальности сообщества SAP

Сообщество SAP обновляет свое Заявление о конфиденциальности, чтобы отразить свое постоянное обязательство обеспечивать прозрачность того, как SAP использует ваши личные данные. Прочтите новое Заявление о конфиденциальности здесь.

Прочтите новое Заявление о конфиденциальности здесь.

Заявление о конфиденциальности сообщества SAP

Информация о продукте

Михаил Смирнов

20 февраля 2020 г.

6 минут чтения

Обзор

Работая во многих компаниях, я довольно часто обнаруживал несоответствия в настройках налогового кодекса между системами. Встречаясь со многими консультантами FI, я увидел разные подходы к переносу налоговых кодов между системами. Будучи консультантом SAP FICO в течение 12 лет, я хотел бы обобщить в этом сообщении блога все лучшие практики и советы, которые я собрал, чтобы оптимизировать этот процесс в моей нынешней компании.

Меры предосторожности перед созданием нового налогового кода или изменением учетной записи GL для существующего налогового кода

Перед созданием нового налогового кода или изменением учетной записи GL для существующего налогового кода в разработке проверьте, существует ли уже этот налоговый код в целевой системе (производстве) и в каких странах. Целью этой проверки является предотвращение непреднамеренного изменения учетной записи (счетов) GL, присвоенной одному и тому же налоговому коду в других странах. Это может произойти, потому что присвоение счетов ГК налоговым кодам не зависит от страны (проверьте t-код OB40). Следовательно, создав один и тот же код входящего или исходящего налога из страны A в стране B и назначив новый GL в стране B, вы измените учетную запись в стране A. Однако, создав код входящего или исходящего налога в стране A и код исходящего налога в стране B, вы можете назначать им разные учетные записи GL, т.к. учетные записи будут назначаться на разные ключи транзакций (VST, MVS и т.д.).

Целью этой проверки является предотвращение непреднамеренного изменения учетной записи (счетов) GL, присвоенной одному и тому же налоговому коду в других странах. Это может произойти, потому что присвоение счетов ГК налоговым кодам не зависит от страны (проверьте t-код OB40). Следовательно, создав один и тот же код входящего или исходящего налога из страны A в стране B и назначив новый GL в стране B, вы измените учетную запись в стране A. Однако, создав код входящего или исходящего налога в стране A и код исходящего налога в стране B, вы можете назначать им разные учетные записи GL, т.к. учетные записи будут назначаться на разные ключи транзакций (VST, MVS и т.д.).

Эту проверку следует выполнить в таблице T007A целевой системы. Используйте поля KALSM — Порядок налогообложения и MWSKZ — Код налога, чтобы проверить необходимые значения. Налоговые процедуры назначаются странам (t-код OBBG), и, например, мы используем только процедуры Z*, поэтому заполняем значения «Z*» и «V5» в этих полях:

Я могу определить страны, где существует налоговый код V5 :

Затем проверьте присвоение счета GL с t-кодом FTXP.

Добавить налоговые коды к транспорту

В целом перенос налоговых кодов объясняется в сообщении «Важное примечание по переносу налоговых кодов -> F1 Сообщение №. Ф4794». Это сообщение возникает, когда вы открываете FTXP в системе разработки. Проверим добавленные в транспорт таблицы по инструкции в этом сообщении:

Сначала нужно создать транспорт. Затем используйте параметр экспорта SAP в FTXP, чтобы включить налоговые коды в систему транспорта в разработке:

ниже записи включены в транспорт:

Имеются таблицы T007A, T007S и T007V. Убедимся, что выбранные налоговые коды имеют транспортный номер в таблице T007V:

Это позволит позже импортировать ставки в целевые системы.

Перевозка удаленных налоговых кодов

Внимание! Технически SAP позволяет нам удалять налоговые коды, но этого никогда не следует делать, если налоговый код использовался в каких-либо проводках. В таких случаях SAP рекомендует переименовать код в «НЕ ИСПОЛЬЗОВАТЬ!» вместо того, чтобы удалить его.

В таких случаях SAP рекомендует переименовать код в «НЕ ИСПОЛЬЗОВАТЬ!» вместо того, чтобы удалить его.

Однако, если вы хотите удалить налоговый код (опция экспорта в FTXP не позволяет добавлять удаленные налоговые коды к транспортировке), вы можете проверить SAP-ноту «605537 — Транспортные налоговые коды или удаленные налоговые коды», чтобы узнать, как это сделать. сделай это. Таким образом, вы можете избежать необходимости вручную удалять код в каждой системе.

Добавить учетные записи GL для транспорта

Номер сообщения. F4794 говорит, что налоговые счета для налоговых кодов (таблица T030K) не переносятся. Тем не менее, вы можете включить счета ГК для налоговых кодов в транспорт. Есть два варианта:

- добавить всю таблицу со счетами, назначенными налоговым кодам и ключу транзакции (например, VST или MWS) в t-коде OB40. Это не очень безопасный вариант, на мой взгляд. В случае несоответствия данных между системами вы перезапишете правильные данные в производстве устаревшими данными из разработки.

- вручную добавить счета для необходимых налоговых кодов непосредственно в транспорт. Это самый безопасный вариант, чем мы сейчас и займемся. Откройте транспортный запрос в режиме редактирования и добавьте ниже строку с таблицей T030K:

Дважды щелкните строку T030K и добавьте необходимые налоговые коды в следующем окне:

транспортный запрос. Использовать опцию Проверить содержимое таблицы, указанное в запросе:

Если параметры выбора верны, то отображается выбранное содержимое таблицы:

Ставки импорта в НК после транспорта без открытия производства для настройки

Коды НК создаются без ставки при импорте транспорта в системы качества и производства. (Однако учетные записи GL должны быть там, как и в предыдущем шаге.)

Чтобы обновить ставки для налоговых кодов, используйте параметр «Импорт» в t-коде FTXP в целевых системах:

Система качества должна быть установлена на «Изменяемый», прежде чем вы сможете его использовать.

Однако для производственной системы нам не нужно устанавливать для него значение «Изменяемый», поскольку t-код FTXP переключается на «Текущие настройки» в нашей системе S/4HANA, соответственно, примечание SAP «110970 — Перенос налогового кода/системы имеет статус «не подлежит изменению». Если вы настроите t-код FTXP как «Текущая настройка», налоговые коды могут быть изменены и сохранены непосредственно в производственной системе пользователями с соответствующими полномочиями. Эта авторизация присваивается нашим идентификаторам Fire Fighter. Вы можете найти больше информации об этом параметре в следующей главе и проверить его в своей системе.

Следовательно, я могу просто войти в производственный клиент с идентификатором Fire Fighter и выполнить функцию импорта в FTXP t-code:

Когда выбран вариант импорта, просто введите номер запроса на транспортировку, содержащий ваши налоговые коды, и нажмите «Выполнить»:

Это стандартный подход SAP. Вы можете найти более подробную информацию об опции импорта, нажав кнопку «Информация». После выполнения ставки берутся из таблицы Т007В записи доставленные транспортом:

Вы можете найти более подробную информацию об опции импорта, нажав кнопку «Информация». После выполнения ставки берутся из таблицы Т007В записи доставленные транспортом:

и заполняется в налоговых кодах фоном Работа. Это задание можно проверить с помощью t-кода SM35:

Это задание выполняет FTXP для каждого налогового кода и сохраняет там налоговую ставку:

Переключить объект FTXP в «Текущие настройки» FTX-

5 TX код может быть переключен в «Текущая настройка» для SAP-ноты «110970 — Транспорт налогового кода/системы имеет статус «не подлежит изменению». Если вы настроите t-код FTXP как «Текущая настройка», то налоговые коды могут быть изменены и сохранены непосредственно в производстве пользователями с соответствующими полномочиями. Следовательно, нет необходимости открывать производство для настройки.

Следуя SAP-ноте 110970, вы должны добавить следующую запись в таблицу CUSAMEN:

Затем вы должны активировать флаг «Текущая настройка» в t-коде SOBJ для объекта FTXP:

6

06 После заключения 1

06 Прочитав эту статью, вы сможете переносить налоговые коды между системами, включая учетные записи GL, назначенные этим налоговым кодам, и импортировать налоговые ставки. Вы также узнаете, как избежать настройки производства на «Изменяемый» при импорте налоговых ставок. Я надеюсь, что это упростит и ускорит перенос налоговых кодов, сократит ручную работу в каждой системе и позволит избежать несоответствий.

Вы также узнаете, как избежать настройки производства на «Изменяемый» при импорте налоговых ставок. Я надеюсь, что это упростит и ускорит перенос налоговых кодов, сократит ручную работу в каждой системе и позволит избежать несоответствий.

Михаил Смирнов

Оповещения недоступны для неавторизованных пользователей

Присвоенные теги

Налоги и сборы фонда PTA

Начало области основного содержимого

Звоните по бесплатному номеру 1-800-748-8299.

Для использования TeleFile для налогов и сборов Фонда помощи общественному транспорту вам потребуется следующее:

- Семизначный идентификатор счета Фонда поддержки общественного транспорта PA.

- Девятизначный федеральный идентификационный номер работодателя или номер социального страхования, либо ваш 10-значный код дохода. Чтобы подтвердить свой идентификационный номер организации, обратитесь в Центр электронного бизнеса по телефону 717-783-6277.

- Налоговый период (дата окончания).

- Шинный сбор.

- Сумма аренды автомобиля.

- Налог на аренду автотранспортных средств.

- Налоги и сборы PTA, не уплаченные продавцу.

- Любые применимые кредиты.

Чтобы произвести платеж с помощью дебетовой карты ACH, вам потребуется ваша банковская информация, включая маршрутный номер банка, номер счета и тип счета (чековый или сберегательный).

- Маршрутный номер банка: Номер банковского маршрута для вашего расчетного счета можно найти в левом нижнем углу вашего чека. Вы также можете связаться с вашим финансовым учреждением, чтобы узнать его маршрутный номер. Как правило, маршрутный номер состоит из девяти цифр и однозначно идентифицирует финансовое учреждение, связанное с вашим чековым счетом. Маршрутные номера назначаются и управляются Американской ассоциацией банкиров.

- Номер счета: Номер вашего расчетного счета указан на ваших чеках справа от девятизначного маршрутного номера.

Этот номер однозначно идентифицирует вашу учетную запись в вашем финансовом учреждении.

Этот номер однозначно идентифицирует вашу учетную запись в вашем финансовом учреждении. - Проверка требований безопасности/информации о банковском счете: Департамент настоятельно рекомендует вам обратиться в свое финансовое учреждение для авторизации дебетовых транзакций ACH, а также для проверки банковского счета и маршрутных номеров, необходимых для электронных платежей.

Несвоевременная подача документов: Если вы перечислите уплаченный налог/сбор в Фонд помощи общественному транспорту после даты окончания периода, к вам могут быть применены штрафы и проценты. Для расчета пени и пени до совершения платежа используйте

Калькулятор штрафов и процентов.

Чтобы произвести оплату чеком, пожалуйста, предъявите чек на имя Департамента доходов штата Пенсильвания. Отметьте на чеке идентификатор счета налогов и сборов Фонда помощи общественному транспорту штата Пенсильвания; ваш федеральный идентификационный номер работодателя, номер социального страхования или налоговый идентификатор; даты начала и окончания налогового периода.

kz)

kz)

Этот номер однозначно идентифицирует вашу учетную запись в вашем финансовом учреждении.

Этот номер однозначно идентифицирует вашу учетную запись в вашем финансовом учреждении.