Содержание

Что такое Бонус-Малус | RGS.am

Страница обновлена 02.12.2022 07:30

Бонус-Малус – это система скидок, которая позволяет рассчитывать стоимость полиса ОСАГО с учетом страховой истории страхователя. При отсутствии страховых случаев предоставляется скидка, а при их наличии стоимость полиса повышается.

Система Бонус-Малус применяется в Армении с 1 января 2013 года. Максимальная скидка на полис ОСАГО, предусмотренная системой Бонус-Малус Армении, составляет 50%.

|

Классы Бонус-Малус |

Коэффициент |

| Класс 25 | 300% |

| Класс 24 | 300% |

| Класс 23 | 290% |

|

Класс 22 |

270% |

|

Класс 21 |

250% |

|

Класс 20 |

250% |

|

Класс 19 |

230% |

|

Класс 18 |

200% |

|

Класс 17 |

160% |

|

Класс 16 |

150% |

|

Класс 15 |

140% |

|

Класс 14 |

130% |

|

Класс 13 |

125% |

|

Класс 12 |

115% |

|

Класс 11 |

110% |

|

Класс 10 (нулевой) |

100% |

|

Класс 9 |

97% |

|

Класс 8 |

94% |

|

Класс 7 |

91% |

|

Класс 6 |

88% |

|

Класс 5 |

85% |

|

Класс 4 |

82% |

|

Класс 3 |

75% |

|

Класс 2 |

65% |

|

Класс 1 |

50% |

Как определяется коэффициент Бонус-Малус?

Применение Бонус-Малус для страхователей с одним ТС?

- При страховании впервые Вам присваивается 10-й класс (100%).

- Если с даты последнего перерасчета класса Бонус-Малус страхователя прошло 365 дней, в течение которых у страхователя был действующий договор ОСАГО и в этот период не было страхового случая по ОСАГО, в результате которого было выплачено возмещение третьему лицу в рамках заключенного страхователем договора ОСАГО, то он получает бонус в размере 1 класса.

Пример․

Предположим, Вы относитесь к 10-му классу и имеете действующий договор ОСАГО на 365 дней. Если за этот период в рамках заключенного Вами договора ОСАГО не было выплачено возмещение третьему лицу, то Вы получаете бонус в размере 1 класса и оказываетесь в 9-м классе (страховая премия уменьшается на 3%).

В случае, если в рамках заключенного страхователем договора ОСАГО произошло происшествие, в результате которого было выплачено возмещение третьему лицу в рамках заключенного страхователем договора ОСАГО, то за каждый такой случай страхователь получает Малус, в зависимости от размера суммы этого возмещения.

Внимание!

В зависимости от суммы возмещения, подлежащей выплате за ущерб, причиненный указанным в заключенном страхователем договоре транспортным средством, применяются следующие классы Малус:

| Размер возмещенной суммы (драм РА) | Применяемые классы Малус |

| До 100,000 | в размере 3 классов |

| 100,001-200,000 | в размере 4 классов |

| 200,001-500,000 | в размере 5 классов |

| 500,001-1,000,000 | в размере 6 классов |

| 1,000,001-1,800,000 | в размере 7 классов |

| больше 1,800,001 | в размере 8 классов |

Пример 1․

Предположим, Вы относитесь к 7-му классе и в рамках Вашего договора ОСАГО произошло одно происшествие, в результате которого страховая компания выплатила третьему лицу компенсацию в размере 100,000 драм РА, то Вы получаете малус в размере 3-х классов и попадаете в 10-й класс (страховая премия увеличивается на 9%).

Пример 2․

Предположим, Вы относитесь к 10-му классу и в рамках Вашего договора ОСАГО произошло одно происшествие, в результате которого страховая компания выплатила третьему лицу компенсацию в размере более 1,800,001 драм РА, то Вы получаете малус в размере 8-и классов и попадаете в 18-й класс (страховая премия увеличивается на 100%).

Внимание!

Если Вы находитесь в малусном классе и не имели страхового случая в течение как минимум 4 лет подряд, в результате которого было выплачено возмещение из-за Вас или лица, которое управляло вашим автомобилем/ автомобилями, Ваш малусный класс обнуляется (т.е. Вы попадаете в класс 10).

Подробнее о системе Бонус-Малус РА можно узнать здесь․

Вы можете проверить свой класс Бонус-Малус здесь․

Если Вы не согласны со своим классом Бонус-Малус, можете заполнить Заявку здесь.

Как считается бонус-малус

Стоимость полиса обязательного автострахования ОГПО зависит от нескольких параметров. Помимо этого, на стоимость страховки влияет история аварийности водителя (коэффициент бонус-малус). Если ни разу не были в ДТП — стоимость полиса будет ниже, если становились виновником аварии — за полис придется заплатить больше.

Помимо этого, на стоимость страховки влияет история аварийности водителя (коэффициент бонус-малус). Если ни разу не были в ДТП — стоимость полиса будет ниже, если становились виновником аварии — за полис придется заплатить больше.

В этой статье разберем, что такое бонус-малус, как он считается и как с его помощью снизить стоимость страховки.

Как считается стоимость страховки

Стоимость полиса обязательного автострахования ОГПО регулируется законом. Поэтому она одинаковая во всех страховых компаниях. Отличаются только сервис и дополнительные условия. В законе написано, что на стоимость страховки влияют несколько параметров: размер МРП, территория регистрации авто, тип транспортного средства, срок эксплуатации авто, возраст и стаж водителя, бонус-малус.

У каждого параметра есть определенный коэффициент. Они записаны в специальном разделе закона об обязательном автостраховании.

Например, у разных регионов Казахстана — разные коэффициенты. У Жамбылской области — 1, а у Алматы — 2,96. Если для двух одинаковых автомобилей страховку купит один и тот же автовладелец, страховка в Алматы будет дороже, чем в Жамбылской области.

Если для двух одинаковых автомобилей страховку купит один и тот же автовладелец, страховка в Алматы будет дороже, чем в Жамбылской области.

Чтобы узнать стоимость страховки, нужно умножить коэффициенты всех параметров на базовую страховую премию, которая равна 1,9 МРП.

Формула такая:

Теперь посчитаем стоимость страховки на примере реального автовладельца. Его зовут Арман, ему 23 года из которых 5 лет он за рулём. Он живёт в Алматинской области, водит легковой автомобиль, который купил в прошлом году. Арман ни разу не был виновником ДТП.

Что такое бонус-малус

Опытные автовладельцы, которые не первый год оформляют обязательную страховку ОГПО, знают, что на стоимость полиса влияет коэффициент безаварийности. Он же называется бонус-малус. Если просто, то система бонус-малус — это таблица, в которой учитывается аварийность автовладельцев.

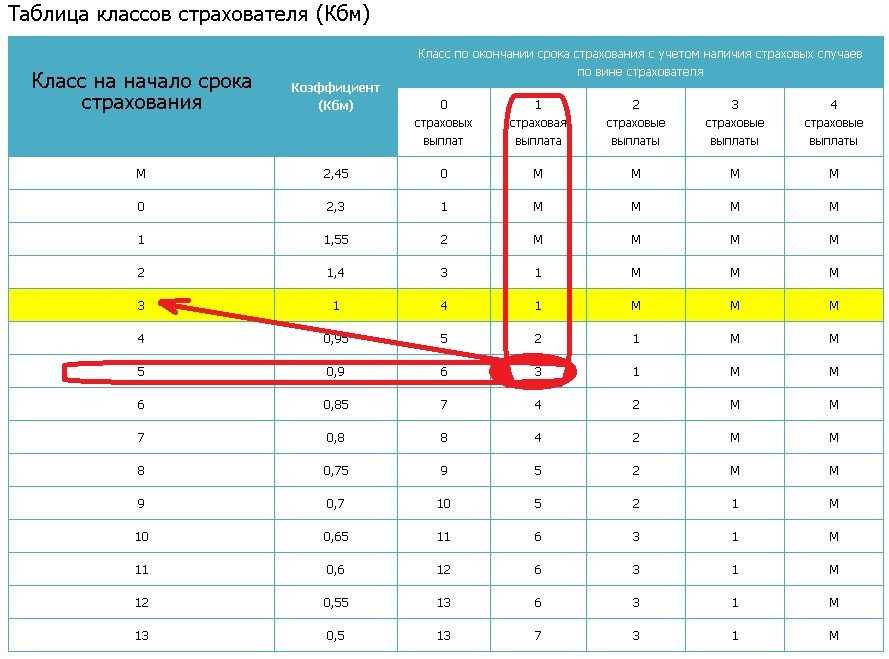

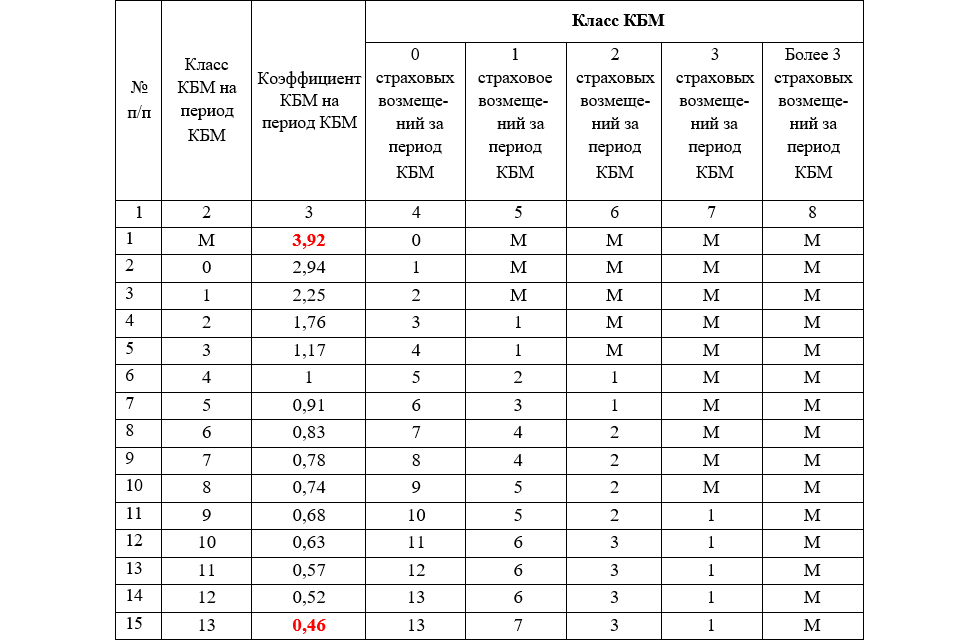

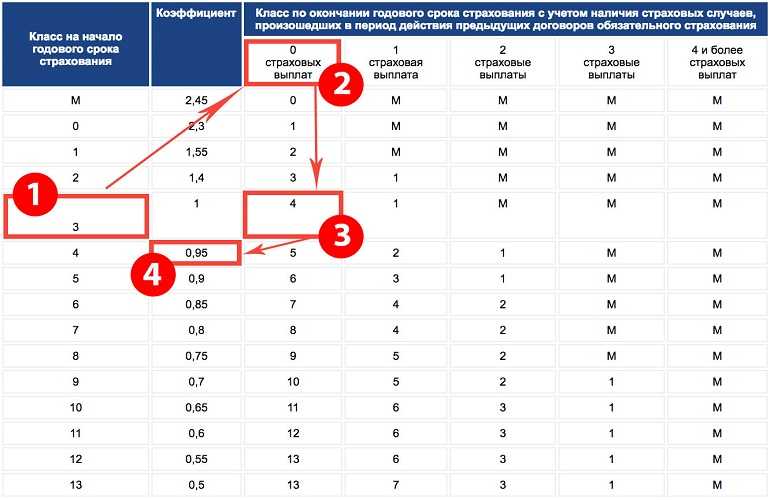

Вот так выглядит таблица классов безаварийности:

Исходя из статистики аварийности автовладельца ему присуждается класс безаварийности. Самый минимальный (и дорогой) — это М. Он присуждается тем, кто часто становится виновником ДТП, и тем, кто покупает полис впервые. Максимальный (и самый дешёвый) класс — 13.

Самый минимальный (и дорогой) — это М. Он присуждается тем, кто часто становится виновником ДТП, и тем, кто покупает полис впервые. Максимальный (и самый дешёвый) класс — 13.

В этой таблице также предусмотрено то, как будет меняться бонус-малус, если автовладелец станет виновником ДТП. Вот пример:

Например, у автовладельца 9 класс безаварийности. Если он будет ездить аккуратно и не попадёт в аварию, то в следующем году у него будет 10 класс. Если же он станет виновником ДТП, то класс безаварийности снизится: если по его вине произойдет одна авария, то в следующем году у него будет 5 класс.

Как работает бонус-малус

Чтобы было понятно, насколько сильно бонус-малус отражается на стоимости полиса, вот пример.

Есть два водителя Иван и Талгат. Они одного возраста, с одинаковым стажем, ездят на одинаковых машинах, зарегистрированных в одном городе. Единственное отличие – класс безаварийности. У Ивана минимальный класс – М, потому что он был виновником двух ДТП. У Талгата максимальный класс – 13, потому что он водит аккуратно, никогда не нарушает ПДД и ни разу не попадал в ДТП.

У Талгата максимальный класс – 13, потому что он водит аккуратно, никогда не нарушает ПДД и ни разу не попадал в ДТП.

Исходные данные:

город регистрации – Нур-Султан,

тип машины – легковая,

возраст и стаж вождения – 25 лет и старше/стаж вождения более 2 лет,

возраст машины – до 7 лет.

Результаты:

Иван заплатит за страховку 54 044 тенге, а Талгат всего 11 029 тенге.

Откуда страховые компании знают бонус-малус автовладельцев

Чтобы оформить полис, автовладельцу нужно ввести на сайте (или сказать страховому менеджеру) свой ИИН. После этого сайт или система, в которой менеджер оформляет полис, подключается к государственной базе данных, в которой хранится информация об аварийности всех автовладельцев. Для посторонних эти данные скрыты и защищены. Система видит, попадал ли автовладелец в ДТП и как часто. Исходя из этого, автовладельцу автоматически присуждается коэффициент бонус-малус.

Что такое бонус-малус? | RGS.

am

am

Страница Обновление 02.12.2022 07:30

Бонус-Малус – это система, согласно которой страховая премия, определенная в договоре ОСАГО, рассчитывается на основании страховой истории водителя (доверенного лица и/или Застрахованного лица). ). Дисциплинированным водителям предоставляются скидки, а водителям, попавшим в аварию, — дополнительные надбавки.

Система действует с 1 января 2013 г.

|

Бонус-малус класс |

Коэффициент (в процентах) |

| Класс 25 | 300% |

| Класс 24 | 300% |

| Класс 23 | 290% |

| Класс 22 | 270% |

| Класс 21 | 250% |

|

Класс 20 |

250% |

| Класс 19 | 230% |

| Класс 18 | 200% |

| Класс 17 | 160% |

|

Класс 16 |

150% |

| Класс 15 | 140% |

| Класс 14 | 130% |

| Класс 13 | 125% |

| Класс 12 | 115% |

| Класс 11 | 110% |

| Класс 10 | 100% |

| Класс 9 | 97% |

| Класс 8 | 94% |

| Класс 7 | 91% |

| Класс 6 | 88% |

| Класс 5 | 85% |

| Класс 4 | 82% |

| Класс 3 | 75% |

| Класс 2 | 65% |

| Класс 1 | 50% |

Как определяется класс Бонус-Малус?

Применение системы «Бонус-малус» для Застрахованных с одним транспортным средством

При первом страховании имеете 10 класс (100%). Если с даты последнего перерасчета Премии Застрахованного прошло 365 дней -класс Малус, и в этот период у Застрахованного был действующий договор ОСАГО и не было несчастных случаев по ОСАГО, в результате которых была предоставлена компенсация третьему лицу в рамках этого договора, он получает 1 класс в качестве бонуса.

Если с даты последнего перерасчета Премии Застрахованного прошло 365 дней -класс Малус, и в этот период у Застрахованного был действующий договор ОСАГО и не было несчастных случаев по ОСАГО, в результате которых была предоставлена компенсация третьему лицу в рамках этого договора, он получает 1 класс в качестве бонуса.

Например:

Допустим, у вас 10 класс и у вас действующий договор ОСАГО на 365 дней. Если за это время никакое возмещение третьему лицу в рамках заключенного с вами договора ОСАГО не было предоставлено, то вы получаете 1 класс в качестве бонуса и оказываетесь в 9 классе (страховая премия снижается на 3%).

В случае возникновения в период действия договора ОСАГО, заключенного со Страхователем, несчастного случая, в результате которого возмещение предоставлено третьему лицу в рамках этого договора, Страхователь получает неустойку за каждый такой случае, в зависимости от размера этой компенсации.

ПРИМЕЧАНИЕ:

В зависимости от суммы возмещения, подлежащего выплате за ущерб, причиненный автотранспортным средством, указанный в договоре со Страхователем, применяются следующие малюсные классы:

| (в драмах РА) | Применение класса Малюса |

| До 100 000 | 3 класса |

| 100 001–200 000 | 4 класса |

| 200 001–500 000 | 5 классов |

| 500 001-1 000 000 | 6 классов |

| 1 000 001–1 800 000 | 7 классов |

| Более 1 800 001 | 8 классов |

Пример 1:

Предположим, вы относитесь к 7 классу и в рамках вашего договора ОСАГО произошло 1 ДТП, в результате которого страховая компания выплатила возмещение третьему лицу в размере 100 000 драмов РА. В этом случае вы получаете малус в размере 3 класса и оказываетесь в 10 классе (страховая премия увеличивается на 9%).

В этом случае вы получаете малус в размере 3 класса и оказываетесь в 10 классе (страховая премия увеличивается на 9%).

Пример 2:

Предположим, вы относитесь к 10 классу и в период действия вашего договора ОСАГО произошел 1 несчастный случай, в результате которого страховая компания возместила третьему лицу более 1 800 001 драм. В этом случае вы получаете малюс в размере 8 классов и оказываетесь в 18 классе (страховая премия увеличивается на 100%).

Примечание:

Если у вас малус-класс и не было страхового случая в течение как минимум 4 лет подряд, повлекшего за собой выплату компенсации по вине вас или лица, управлявшего вашим(и) автомобилем(-ами), то ваш малус-класс обнуляется (т.е. вы снова появляетесь в классе 10).

Узнайте больше о системе РА Бонус-Малус здесь.

Проверьте свой класс Бонус-Малус здесь.

Если вы не согласны с вашим классом Бонус-Малус, заполните заявку здесь.

Класс Bonus malus – система ответственности водителей, а также страховых компаний

В большинстве стран владение и управление автомобилем обусловливается заключением договора страхования гражданской ответственности. Хотя в других законодательствах эта политика может иметь иные формы и положения или даже иные правила применения, основной принцип или причина существования этого института везде остаются одними и теми же. В частности, речь идет о необходимости эффективного возмещения ущерба, причиненного третьим лицам водителем автомобиля, ставшего причиной ДТП.

Хотя в других законодательствах эта политика может иметь иные формы и положения или даже иные правила применения, основной принцип или причина существования этого института везде остаются одними и теми же. В частности, речь идет о необходимости эффективного возмещения ущерба, причиненного третьим лицам водителем автомобиля, ставшего причиной ДТП.

Разумеется, помимо ОСАГО – автогражданской ответственности – опционально можно заключить и страхование типа КАСКО, обеспечивающее полную защиту практически при всех сценариях повреждений, которым может быть подвержен автомобиль, от частичного уничтожения к полному повреждению или даже краже и вандализму.

Однако, в отличие от ОСАГО, страхование КАСКО является факультативным инструментом, который дополнительно защищает владельца транспортного средства и не направлен в первую очередь на возмещение ущерба, причиненного другим лицам по его вине, как в случае с ДСС.

Для большей ответственности водителей в дорожном движении, в период нарастания дорожно-транспортных происшествий с неприятными последствиями для участников в виде материального и даже физического ущерба, законодателями приняты более гибкие меры регулирования законодательства о дорожно-транспортном происшествии страхование гражданской ответственности. Одним из относительно недавно введенных элементов является класс Bonus malus, некоторые понятия и подробности о котором вы найдете в этой статье.

Одним из относительно недавно введенных элементов является класс Bonus malus, некоторые понятия и подробности о котором вы найдете в этой статье.

СОДЕРЖАНИЕ

1. Бонус-малус – гибкая система, включающая поощрения и штрафы для всех водителей

Согласно определению, данному основным законодательством об ОСАГО, бонус-малусом считается система, в которой водитель включен в шкала различных классов бонусов или штрафов в зависимости от его прошлого поведения в дорожном движении. Точнее, система зависит от дорожных событий, вызванных водителем и повлекших за собой причинение ущерба другим водителям, что привело к применению действующей политики RCA.

С другой стороны, Bonus malus также является способом укрепления финансовой дисциплины в сфере страховых компаний, которые больше не могут выдавать полисы RCA по очень низким ценам тем, у кого уже есть история автомобильных аварий. Это также инструмент защиты для страховщика, который принимает на себя дополнительный риск при продаже обязательного страхования ответственности лицу, имеющему опыт работы в зоне дорожно-транспортных происшествий.

Соблюдая пропорции, систему бонус-малус можно сравнить с системой отчетности в Центре кредитных рисков в финансово-банковской сфере. Аналогичным образом случаи неуплаты предоставленного кредита регистрируются в центральной базе данных CRC, где любое кредитно-финансовое учреждение может проверить заявителя на получение нового кредита и принять обоснованное решение о связанных с этим рисках. Точно так же страховые компании могут иметь доступ к национальной базе данных.

Подобно кредитным бюро или CRC, Румынское бюро автостраховщиков (BAAR) согласно Закону № 132/2017 и Нормам Финансовой инспекции (ASF) №. 20/2017 право регистрировать, поддерживать и организовывать разработку и администрирование базы данных со всеми полисами ОСАГО, выданными страховыми компаниями, которые, в свою очередь, обязаны передавать электронными средствами информацию о договорах, заключенных с водителями, в частности данные об убытках, причиненных последними как застрахованными лицами.

2.

Что представляют собой классы бонус-малус RCA и как работает система с точки зрения соответствующих правовых норм?

Что представляют собой классы бонус-малус RCA и как работает система с точки зрения соответствующих правовых норм?

Существует восемь классов бонуса , которым из года в год будет начисляться водитель, если он не участвовал в дорожно-транспортных происшествиях с повреждениями в предыдущем году. Бонусные ступени постепенно снижают цену полиса RCA от процента в -5% (бонусный класс B1) в первый год после того, в котором водитель впервые заключил полис, и до максимума -50% в тот же год. восьмой год (класс В8) при условии, что за все эти годы он не стал причиной несчастного случая с ущербом, который повлек бы за собой использование страховки.

| Класс/год | В0 | В1 | В2 | В3 | В4 | В5. | В6 | В7 | В8 |

| Бонус – скидка от цены RCA | 0 | -5% | -10% | -15% | -20% | -25% | -30 | -40% | -50 % |

Классы malus (M) работают аналогично, за исключением того, что вместо бонуса за счет снижения цены полиса RCA водитель будет оштрафован на уплату более дорогих страховок каждый год, если он появится в базе данных дорожно-транспортных происшествий в предыдущий год. Штраф в случае malus может достигать даже увеличения тарифа на 80% по сравнению с обычной рыночной ценой.

Штраф в случае malus может достигать даже увеличения тарифа на 80% по сравнению с обычной рыночной ценой.

| Класс/год | М1 | М2 | М3 | М4 | М5 | М6 | М7 | М8 |

| Штраф – повышение цены RCA | 10% | 20% | 30% | 40% | 50% | 65% | 70% | 80% |

Следует отметить, что система бонус-малус не сбалансирована в эквивалентности вознаграждения или штрафа. Таким образом, скидки по бонусной шкале получаются довольно сложными темпами, требующими 8 лет безукоризненного вождения с нулевым количеством аварий и регистрацией в BAAR для получения максимальной скидки в 50%.

Вместо этого в момент аварии, где бы водитель ни находился на шкале, он будет понижен в должности сразу на два класса. Даунгрейд является накопительным, поэтому, если водителю не повезло стать причиной двух ДТП, повлекших за собой использование полиса RCA за один год, он потеряет 4 позиции или классы страхования бонус-малус.

Таким образом, превентивное вождение и избежание серьезных происшествий, которые могут привести к использованию полиса ОСАГО, являются двумя важными направлениями, позволяющими снизить расходы на обязательное страхование, а также избежать неудобств или возможных травм людей.

Фото: Shuttertsock.com

3. Вопросы и ответы о бонусном малусе

-

Как рассчитывается бонусный класс в случае автомобилей, принадлежащих компаниям?

Юридические лица, владеющие транспортными средствами, не пользуются системой автоматического расчета бонус-малус. Он устанавливается отдельно для каждого автомобиля и текущий класс может быть перенесен при замене автомобиля. Компаниям с большим автопарком рекомендуется пользоваться услугами по управлению автопарком, которые также могут оптимизировать этот процесс.

- Кто имеет право определять премиально-малусный класс водителя?

Классы бонус-малус не устанавливаются сотрудниками BAAR или страховых компаний.