Содержание

Транспортный налог на машину в лизинге. Кто платит

Содержание страницы

- Стороны лизингового договора

- Осторожно с автолизингом

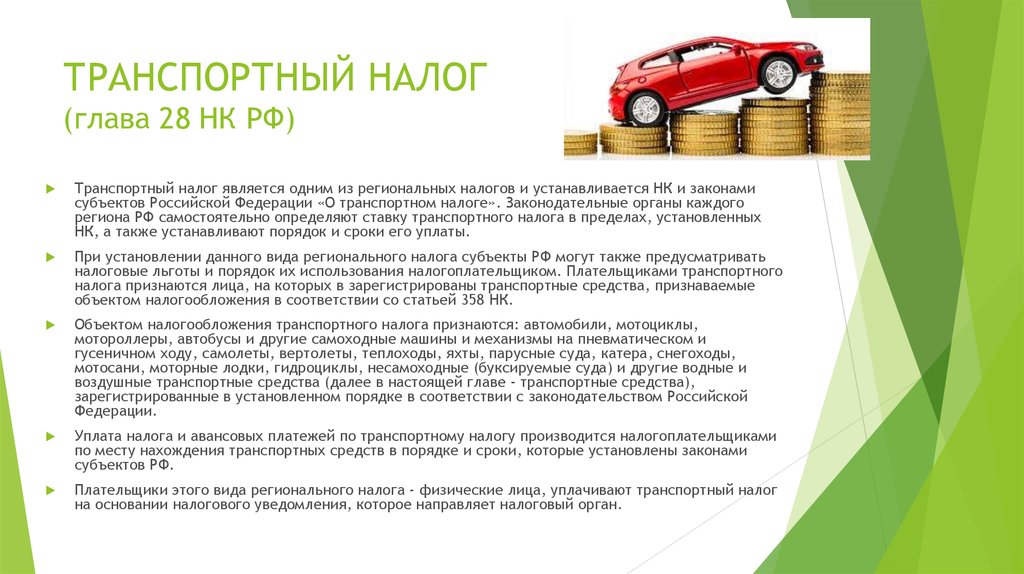

- Законодательное регулирование транспортного налогообложения

- Основные постулаты ТН при лизинговой сделке

- Что нужно принимать во внимание, выбирая тип права собственности

- Бухучет транспортного налога при лизинге авто

- Налогообложение на прибыль организаций и лизинг автомобилей

Лизинг сегодня – очень популярная форма предпринимательских взаимоотношений, поскольку позволяет получить необходимые основные средства быстро и с минимальными начальными вложениями. Автотранспорт довольно часто становится объектом лизинга. Если в сделке фигурирует транспорт, естественно, возникает вопрос об уплате транспортного сбора.

Какая сторона сделки по лизингу правомочна взять на себя обязательство по уплате транспортного налога (ТН), зависит от ряда обстоятельств, которые мы разберем в этой статье.

Стороны лизингового договора

Лизинг автотранспортного средства – это финансовая сделка, совершаемая насчет передачи в пользование определенного имущества, в нашем случае — транспортного средства, оформленная в виде договора. Как и в любом лизинговом договоре, в нем оговаривается срок, на который актив предоставляется в пользование, а по окончании этого срока транспортное средство может быть оставлено в собственность либо возвращено.

У договора лизинга всегда есть три стороны:

- лизингодатель – физическое лицо либо организация, которая покупает у собственника какое-либо имущество (в том числе и автотранспорт), но не для собственного пользования, а для передачи этого права;

- лизингополучатель – юридическое или частное лицо, которое получает указанное транспортное средство в платное пользование на оговоренный срок;

-

поставщик (продавец) – первичный владелец предмета договора, у которого лизингодатель приобретает имущество для лизинга.

Какая из этих сторон обязана уплачивать транспортный налог? Это зависит от ряда параметров, которые будут рассмотрены ниже.

Осторожно с автолизингом

Главная привлекательная черта лизинговых договоров относительно транспортных средств – это возможность пользоваться средством, даже если нет финансовой возможности приобрести его немедленно, а также перспектива получить его в собственность.

Но есть и негативные черты такой сделки, которые следует принять во внимание и правильно оценить риски перед заключением договора:

- Кредит все-таки ниже. Проценты по лизинговому договору обычно больше банковских. Но у банков и условия значительно отличаются и не подлежат пересмотру и корректировке.

- «Диспансеризация» авто. До конца срока действия договора лизингодатель будет регулярно осматривать транспортное средство, пока еще юридически принадлежащее ему.

-

Сначала придется спросить. Получатель автомобиля не сможет провести с ним никаких юридических действий без санкции лизингодателя.

- Помните, автомобиль еще не ваш. Если в процессе действия договора лизинга получателем будут нарушены какие-либо условия (не вовремя внесены платежи, не пройден обязательный техосмотр, не в срок проведена профилактика и т.п.), машина не перейдет в собственность получателя, он потеряет это право.

Законодательное регулирование транспортного налогообложения

Спорный вопрос об уплате транспортного налога при соответствующем лизинге рассматривается в ряде законодательных документов:

-

Налоговый Кодекс РФ:

- ст. 357 – о том, кто является плательщиком налога: лицо, на которого оформлена регистрация транспортного средства;

- ст. 358 – об объектах налогообложения;

- ст. 360 – об отчетных налоговых периодах;

- ст. 361 – о ставках и льготах;

- ст. 362 – о сроках уплаты ТН;

- ст. 363 – о порядке приема уплаты.

- Федеральный закон № 164 «О финансовой аренде (лизинге)» от 11.

09.1998 года регулирует отношения по договору лизинга. Ст. 20 говорит о том, что владельцем объекта лизинга может считаться любая сторона договора.

09.1998 года регулирует отношения по договору лизинга. Ст. 20 говорит о том, что владельцем объекта лизинга может считаться любая сторона договора. - Приказ Министерства внутренних дел РФ № 1001 регламентирует установление собственности на автомобиль заключением специального соглашения.

- Письмо Федеральной налоговой службы № БС-4-11/22368 вносит дополнительные разъяснения по поводу уплаты ТН в лизинге.

Основные постулаты ТН при лизинговой сделке

Итак, основные правоустанавливающие документы, касающиеся уплаты ТН при лизинге автотранспортных средств, утверждают следующее:

- обязанность уплаты ТН лежит на владельце транспортного средства;

- числиться владельцем может, в зависимости от обстоятельств, лизингополучатель или лизингодатель;

- лицо, на которое регистрируется авто, определяет соглашение, заключенное между сторонами лизинговой сделки;

- регистрация транспортного средства может оформляться на постоянный срок либо только на время действия лизингового договора;

- транспортный сбор платит владелец независимо от сроков регистрации.

Как определить владельца

В договоре прописываются нюансы перехода имущества в собственность по условиям лизинга. При заключении соответствующего соглашения оно может находиться в собственности:

- лизингодателя – до тех пор пока не истечет срок лизинга и не будут выполнены все его условия, особенно финансовые;

- лизингополучателя – на постоянной или временной основе (в зависимости от соглашения).

ОБРАТИТЕ ВНИМАНИЕ! Если регистрация собственности на авто будет временной, в органы контроля автомобилей (ГИБДД или др.) надо предоставить копию лизингового договора и соглашение о временности регистрации.

Стороны сами принимают решение, кто будет юридическим владельцем предмета лизинга, и оформляют его в договоре или лизинговом соглашении.

Что нужно принимать во внимание, выбирая тип права собственности

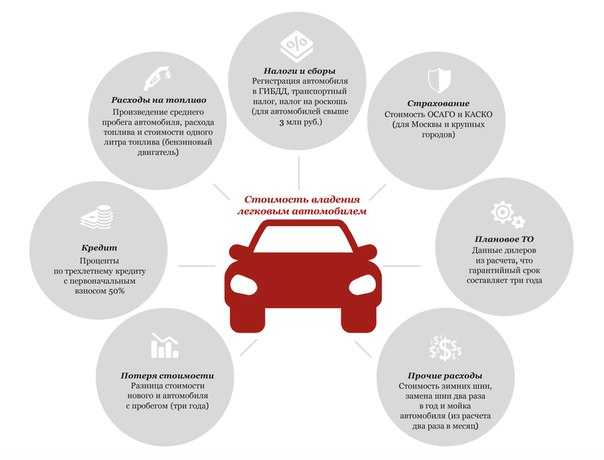

Перед заключением договора лизинга нужно хорошо взвесить все факторы, могущие повлиять на стоимость передаваемого имущества, и принять решение, какое соглашение о передаче авто в собственность следует заключить. Значение имеют такие моменты:

Значение имеют такие моменты:

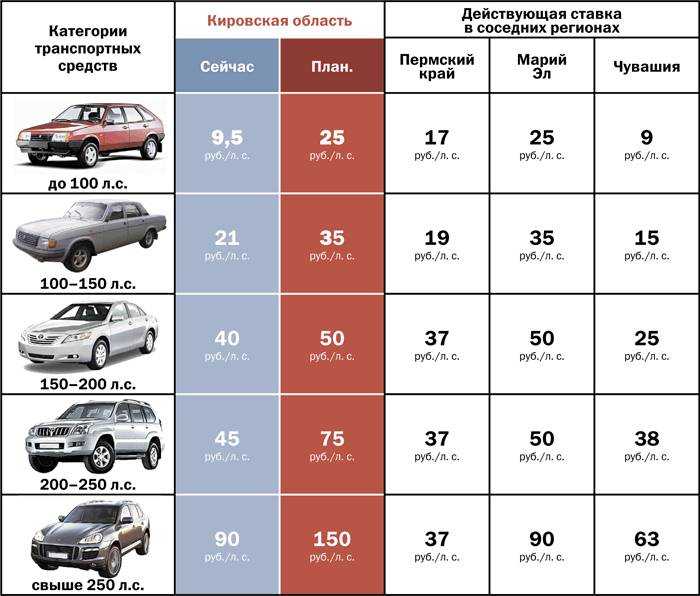

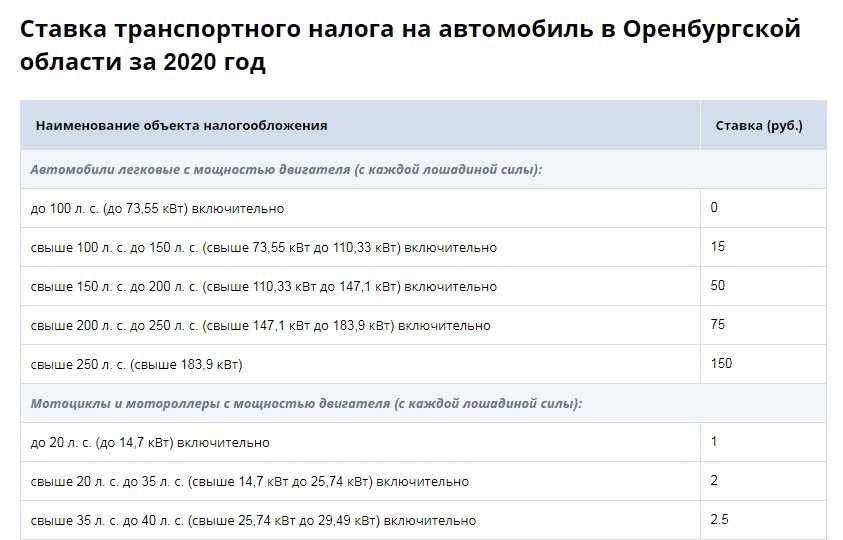

- Разница в ставках по транспортному налогу по разным регионам Российской Федерации. НК РФ говорит о том, что региональные власти могут увеличивать или уменьшать ставки по ТН до десятикратного размера. Налог на авто, передаваемое в лизинг, будет исчисляться по региону собственника имущества, потому что он попадет в бюджет этого региона. При значительной разнице лучше предпочесть форму соглашения, по которой владельцем будет считаться лицо, зарегистрированное в регионе с более мягкой ставкой.

- Возможность применить льготу. Положение, аналогичное ситуации с налоговой ставкой – при прочих равных условиях следует предпочесть регион регистрации с налоговыми льготами.

- Экономическая целесообразность. Если заключить договор лизинга, не принимая во внимание всех ключевых факторов, это может существенно увеличить стоимость имущества, тогда как учет их принесет выгоду обеим сторонам сделки.

ВАЖНО! Исчисление и уплата ТН производится согласно региональным законам по месту регистрации автотранспортного средства.

Бухучет транспортного налога при лизинге авто

Если взятое в лизинг транспортное средство применяется для основного вида деятельности ИП или организации, то транспортный налог будет относиться к расходам по обычным видам деятельности (п. 5 ПБУ 10/99, утвержденного Приказом Минфина России от 06 мая 1999 года № 33н).

Его отражают по дебету счета 20 «Основное производство» и кредиту счета 68 «Расчеты по налогам и сборам».

Когда производится перечисление ТН, его оформляют по дебету счета 68, корреспондирующим счетом выступает 51 «Расчетные счета».

Налогообложение на прибыль организаций и лизинг автомобилей

Транспортный налог является признаваемым расходом организации. Его следует учитывать при расчете налога на прибыль, причем не только саму сумму налога, но и авансовый платеж по нему. Учет производится на дату начисления в составе «прочих расходов, связанных с производством и продажей».

ИТОГИ

- Стороны лизинговой сделки своей волей определяют, кто будет оформлен владельцем автотранспортного средства, в какой момент это право наступает и как долго действует.

- Транспортный налог уплачивает лизингодатель, если право собственности на авто перейдет к получателю только по выполнении всех условий договора лизинга.

- Транспортный налог платит лизингополучатель, если авто перерегистрируется в его регион на постоянной или временной основе.

- Порядок исчисления, сроки и отчетность по уплате ТН зависят от правил, принятых в регионе регистрации автотранспортного средства.

- На собственника лизингового имущества возлагается не только обязанность по уплате ТН, но и ответственность за просрочку платежей или отчетности, недоимку либо неуплату, а также за отсутствие регистрации авто, переданного по лизинговому договору.

О транспортном налоге | ООО «Альфа-Лизинг»

24 августа 2013 года вступает в силу Федеральный закон №248-ФЗ от 23.07.2013 г., которым изменен порядок уплаты и администрирования транспортного налога.

Новая редакция пп. 2 п. 5 ст. 83, п. 2 ст. 84 НК РФ установила, что местом нахождения транспортных средств теперь признается исключительно место нахождения собственника имущества, а не место государственной регистрации транспортных средств.

Прежде всего, новая редакция ст. 83 НК РФ, в совокупности, со ст. 357, 363, 363.1 НК РФ подразумевает, что лизингополучатель (если на него зарегистрировано транспортное средство) уплачивает налог и подает декларацию по месту нахождения лизингодателя (собственника транспортного средства). Это означает, что для определения порядка и сроков уплаты, а также расчета транспортного налога, необходимо основываться на положениях законов субъектов РФ по месту нахождения лизингодателя. Следовательно, если в договоре лизинга предусмотрено, что лизинговые платежи подлежат пересмотру в случае изменения налоговых обязательств и/или ставок, то иные (по сравнению с местом нахождения лизингополучателя) налоговые ставки по транспортному налогу могут влечь изменение лизинговых платежей и графика их уплаты. У лизингополучателя возникает обязанность подавать декларацию по месту нахождения собственника, что влечет необходимость постановки на налоговый учет по месту нахождения лизингодателя.

Следует отметить, что внесенные Федеральным законом №248-ФЗ изменения кардинально меняют порядок уплаты транспортного налога для следующих категорий налогоплательщиков:

1) Компании, имеющие на основе договора лизинга и аренды в пользовании транспорт, который имеет временную регистрацию на лизингополучателя (арендатора)

2) Компании с филиалами, у которых транспорт регистрировался по месту филиала или обособленного подразделения.

Для указанных компаний изменится и налоговая нагрузка, поскольку теперь применяются налоговые ставки того субъекта федерации, где находится собственник транспорта. Кроме того, для арендаторов транспорта вырастет административная нагрузка, из-за новой обязанности вставать на учет в налоговые органы, например в городе Москве, и туда же подавать налоговую декларацию.

Для лизинговых компаний возникает при этом несколько вариантов:

1. Или заставлять клиента действительно регистрироваться по месту нахождения лизинговой компании со всеми вытекающими административными и учетными проблемами.

Или заставлять клиента действительно регистрироваться по месту нахождения лизинговой компании со всеми вытекающими административными и учетными проблемами.

2. Или регистрировать подразделение в регионе присутствия клиента, что создаст административную нагрузку, так как лизинговая компания вынуждена будем в каждом из регионов где она передает в лизинг технику платить часть налога на прибыль в местный бюджет

3. Или регистрировать все имущество самим, а это значит полностью взять на себя взаимодействие с ГАИ и Технадзором и решать вопросы регистрации в ситуации, когда техника будет физически в другом регионе. Чем это чревато можно себе представить. Но это будет только начало, так как в конце срока сделки потребуется снимать с учета также самим, а это — потери времени, простои техники, потери документов и т.д. При этом все расходы, включая транспортный налог, необходимо будет включать в лизинговые платежи.

Однако, представители лизинговой отрасли при поддержке ТПП РФ и ОЛА быстро нашли понимание у представителей Министерства Финансов. Планируется, что в ближайшее время указанное противоречие будет законодательно отрегулировано. Минфин вносит предложения по изменению нормы по уплате налога со слов «место нахождения (жительства) собственника имущества» на «место нахождения организации (обособленного подразделения), место жительства физического лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства».

Планируется, что в ближайшее время указанное противоречие будет законодательно отрегулировано. Минфин вносит предложения по изменению нормы по уплате налога со слов «место нахождения (жительства) собственника имущества» на «место нахождения организации (обособленного подразделения), место жительства физического лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства».

Содержание подпункта 2 пункта 5 статьи 83 НК РФ Федерального закона от 02.11.2013 года № 306-ФЗ (вступает в силу с 03.12.2013 года), фактически возвращает к первоначальному виду: местом постановки на налоговый учёт автомобиля признаётся место нахождения организации (её подразделения), на которую зарегистрирован автомобиль.

Является ли аренда автомобиля списанием налога? Путеводитель для фрилансеров

Мало что заставляет вас чувствовать себя более разочарованным, увидев собственную машину, чем два часа и 42 минуты наблюдения за Джеймсом Бондом, мчащимся по Лондону на Aston Martin.

Ежегодно в США выпускается более 50 новых моделей автомобилей, и автомобильная зависть становится реальной. Возможно, этим и объясняется рост популярности автолизинга.

Преимущества аренды транспортных средств широко известны. Их можно легко обменять на разные модели, стоимость ремонта часто включена, а ежемесячный платеж обычно сопоставим с платежом за автомобиль.

Чего многие люди не знают? Ваш арендный платеж может помочь вам и во время уплаты налогов.

Можно ли списать аренду автомобиля?

Да! IRS включает аренду автомобилей в свой список приемлемых налоговых вычетов на транспортные средства. Если вы работаете не по найму или владелец бизнеса, который ездит на работу, ваша аренда — честная игра.

Многие ошибочно полагают, что списание автомобилей распространяется только на автомобили, принадлежащие вам , но арендованный автомобиль также подходит под эти требования.

Сколько можно списать за аренду автомобиля?

Здесь все становится сложнее. Если вы используете свой автомобиль 100% времени в служебных целях, вы можете взять его целиком. Однако у большинства из нас нет автомобиля, предназначенного исключительно для работы. Поэтому мы должны предпринять некоторые дополнительные шаги.

Если вы используете свой автомобиль 100% времени в служебных целях, вы можете взять его целиком. Однако у большинства из нас нет автомобиля, предназначенного исключительно для работы. Поэтому мы должны предпринять некоторые дополнительные шаги.

Поиск служебной части арендованного автомобиля

Та часть арендной платы, которая может быть списана, называется «служебной частью». Чтобы определить деловую часть, вам нужно подсчитать пробег и выяснить, сколько было потрачено на работу и сколько на личное использование, например, на ночные поездки в Taco Bell.

Суть в том, чтобы определить разницу между вашей работой и личной выгодой. Оттуда разделите свои деловые мили на общий пробег за год.

Например, предположим, что в налоговом году вы проехали 12 000 миль, из них 8 000 по работе: ваша аренда составляет 66%, потому что 8 000 ÷ 12 000 = 0,66.

Как списать аренду автомобиля?

Существует два основных варианта списания арендного договора: по фактическим расходам и по норме пробега.

Использование фактических расходов

Этот метод звучит именно так: ваши фактические расходы на автомобиль. Помните вычисление, которое мы только что обсуждали? Вы бы умножили этот процент на то, что вы фактически заплатили за автомобиль.

Аренда автомобиля — не единственные расходы, которые вы можете потребовать при использовании этого метода. Другие возможные списания включают топливо, страховку, замену масла и ремонт. Если вы пользуетесь услугами Uber или Lyft, любые расходы, связанные с тем, чтобы сделать вашу поездку более «удобной для пассажиров», будут учитываться. Сюда входят такие вещи, как освежители воздуха, автомойки, чехлы на сиденья и автомобильные органайзеры.

Обратите внимание: если вы арендуете транспортное средство, вы не можете требовать вычета амортизации на него. Амортизация разрешена только для транспортных средств, которыми вы владеете .

Как и в случае с пробегом, вам нужно вести записи о том, как вы используете свой автомобиль.

Использование стандартного вычета пробега

Каждый год Налоговое управление США публикует «ставку» пробега, которая предназначена для отражения общей стоимости эксплуатации транспортного средства — тех же затрат, которые вы бы потребовали при «фактическом» методе, таких как бензин и ремонт.

В 2022 году тариф за милю составляет 0,585 доллара США за милю с 1 января по 30 июня. Затем он повышается до 0,625 доллара США за милю с 1 июля по 31 декабря. (Наличие двух ставок необычно, но это способ IRS справиться с растущими ценами на газ!)

Расчет общего вычета за пробег

Чтобы использовать приведенный выше пример, предположим, что ваш общий бизнес-миль за год составляет 8000, — 4000 с января по июнь и еще 4000 с июля до конца года. Ваш вычет за пробег составит 4840 долларов.

Это потому, что 4000 умножить на 0,585 доллара равно 2340 долларам, а 4000 умножить на 0,625 доллара равно 2500 долларов. Сложите их вместе, и вы получите 4840 долларов.

Какой метод лучше?

Как правило, если вы набираете много миль за рулем по работе, метод начисления миль, вероятно, приведет к более высокому списанию. Если вы ездите по работе умеренно, вычитание фактических расходов, вероятно, сэкономит вам больше.

Имейте в виду, что если вы используете мили в течение одного года на арендованном автомобиле, вы не можете перейти на фактические расходы в следующем году. Вы привязаны к любому методу, который вы выберете, на весь период аренды, включая любые продления.

Зная это, тщательно обдумайте, какой из вариантов будет для вас наиболее выгодным, прежде чем принять решение.

{email_capture}

Вычет налога с продаж при аренде автомобиля

Налог с продаж, включенный в арендный платеж, также считается деловыми расходами. Он часто включается в ежемесячную стоимость аренды и должен указываться во всех ваших отчетах.

Существует два способа списания налога с продаж.

Списание налогов с продаж как коммерческих расходов.

Деловая часть вашего налога может быть включена в счет списания вашего дохода от предпринимательской деятельности. Вы включите его в свой График C — в строку 9 «Расходы на легковые и грузовые автомобили» — вместе с другими вашими расходами на автомобиль.

Здесь применяются те же правила, что и при самой аренде: только коммерческая часть налога может быть списана. Остальная часть может быть востребована в ваших постатейных вычетах.

{write_off_block}

Заявление о налоге с продаж в качестве индивидуального вычета по статьям

Если вы перечисляете свои личные отчисления, вы можете включить налог с продаж в свое приложение A. IRS даже имеет отличный калькулятор налога с продаж, чтобы определить, выше ли ваши фактические налоги с продаж, чем приблизительный вычет, предоставленный автоматически.

Имейте в виду: если вы решите заявить о своих налогах с продаж, вы также не сможете заявить о подоходном налоге штата. Это ситуация «или-или», поэтому вам нужно выяснить, какая из них выше.

Это ситуация «или-или», поэтому вам нужно выяснить, какая из них выше.

Независимо от того, какой налог вы требуете, общий вычет ограничен суммой в 10 000 долларов США. Что это обозначает? Если у вас есть налог с продаж в размере 12 000 долларов США, вам разрешено требовать только 10 000 долларов США, а разница не может быть перенесена на будущие годы.

В общем, моему Aston Martin придется подождать.

Миссия Keeper — помочь людям преодолеть сложность налогов. Иногда это приводит нас к обобщению налоговых рекомендаций. Пожалуйста, напишите [email protected], если у вас есть вопросы.

Включают ли платежи по аренде автомобилей налог с продаж? | Малый бизнес

Автор Chron Contributor Обновлено 20 октября 2020 г.

Аренда автомобиля в вашем бизнесе часто позволяет использовать арендные платежи в качестве вычета коммерческих расходов. Лизинг структурирован иначе, чем покупка, и вы, по сути, платите за использование автомобиля, а не платите за него. В результате большинство штатов взимают налог с продаж с каждого арендного платежа.

В результате большинство штатов взимают налог с продаж с каждого арендного платежа.

Как работает налог на арендованный автомобиль

При аренде автомобиля в большинстве штатов вы не платите налог с продаж на цену или стоимость автомобиля. Вместо этого к каждому ежемесячному арендному платежу будет добавляться налог с продаж. Например, если арендная плата составляет 400 долларов в месяц, а налог с продаж на арендованный автомобиль в вашем регионе составляет 7 процентов, ваш фактический арендный платеж составит 400 долларов плюс 28 долларов налога, или 428 долларов в месяц. Арендная плата и сумма налога с продаж будут указаны в листе аренды автомобиля. Калькулятор аренды автомобиля может дать вам представление о том, чего ожидать.

Уточните в своем штате

В некоторых штатах лизинг не облагается налогом по методу налога на платежи. В штате Огайо вы платите налог с продаж авансом на капитализированную стоимость аренды. Некоторые штаты, в том числе Техас и Иллинойс, взимают налог с продаж с покупной цены автомобиля, даже если он взят в аренду. Этот налог должен быть оплачен авансом. Нью-Джерси позволяет вам выбрать, платить ли авансовый налог с продаж либо с покупной цены, либо с общей суммы арендных платежей. Законодательство штата о налоге с продаж может измениться, поэтому дилер, у которого вы арендуете автомобиль, разъяснит, как и когда вы платите налог с продаж.

Некоторые штаты, в том числе Техас и Иллинойс, взимают налог с продаж с покупной цены автомобиля, даже если он взят в аренду. Этот налог должен быть оплачен авансом. Нью-Джерси позволяет вам выбрать, платить ли авансовый налог с продаж либо с покупной цены, либо с общей суммы арендных платежей. Законодательство штата о налоге с продаж может измениться, поэтому дилер, у которого вы арендуете автомобиль, разъяснит, как и когда вы платите налог с продаж.

Принятие решения о снижении капитализированных затрат

Снижение капитализированных затрат является условием лизинга для первоначального взноса. Это происходит, если вы вкладываете денежные средства или торговый капитал, чтобы уменьшить капитализированную стоимость арендованного автомобиля. Снижение капитальных затрат уменьшает арендную плату, поэтому сумма налога с продаж также будет уменьшена, если налог взимается ежемесячно. С точки зрения владельца бизнеса, учитывая тот факт, что арендные платежи могут подлежать вычету, более низкие арендные платежи могут не принести большой выгоды, поэтому решение о выплате капитализированного снижения затрат следует рассматривать с учетом других налоговых последствий.

09.1998 года регулирует отношения по договору лизинга. Ст. 20 говорит о том, что владельцем объекта лизинга может считаться любая сторона договора.

09.1998 года регулирует отношения по договору лизинга. Ст. 20 говорит о том, что владельцем объекта лизинга может считаться любая сторона договора.